Собираемость подушной подати в середине XVIII в.: к вопросу об эффективности государственного аппарата в России в исторической перспективе

Статья впервые опубликована в сборнике "Экономическая история. Ежегодник. 2031" (М.: РОССПЭН, 2014. С. 89-127).

Предположение о хронической недоимочности по сбору прямых налогов, то есть о неспособности государства полностью обеспечить установленный объем налоговых поступлений, в известном смысле является одним из основополагающих в историографии российского XVIII в. Тезис этот, как известно, восходит еще к современникам Петра, к его ближайшим сподвижникам, единодушно обрушившимся после смерти императора с жесточайшей критикой на внедренную им фискальную систему1. В целом, официальные документы послепетровских десятилетий пропитаны ощущением перманентного финансового кризиса. В последующие годы систематической проверке этот тезис не подвергался, что не помешало ему закрепиться в научной литературе. Характерно высказывание А.А. Кизеветтера о повсеместном «неисполнении податной обязанности в полном ее объеме» (относящееся, правда, только к посадской общине и к самым первым послереформенным годам)2. Положение о крайне высоком уровне недоимочности развил С.М. Троицкий: повторяя, в том числе, и цифры Кизеветтера по 1720-м гг., он настаивал на высоком уровне недоимочности и в последующие годы (хотя приводимые им показатели недоимочности, 7% - 14% от годового оклада для 1750-х гг., не выглядят катастрофическими)3. Не привел Троицкий и убедительных данных в подтверждение утверждений о крайней тяжести налогового бремени и о массовом сопротивлении крестьян уплате подушной подати.

Надо сказать, что в своей классической работе о податной реформе Петра I Е.В. Анисимов приходит к прямо противоположному выводу (затрагивая, впрочем, лишь период середины - второй половины 1720-х гг.). Он показал, что сообщения современников о хронической и глубокой недоимочности не следует слишком поспешно принимать на веру. Во- первых, послепетровские деятели в середине 1720-х гг. (как, добавим от себя, и много позднее) не имели реальных сведений о точной величине недоимок - необходимой статистики у них просто не было. Во-вторых, панические оценки ситуации с собираемостью в это время объясняются, в том числе и тем, что введение подушной подати совпало по времени с волной повсеместного голода и эпидемий 1721-1724 гг., а также сопровождалось неизбежными при переходе на новую систему эксцессами. В итоге, даже для сложных первых послепетровских лет Е.В. Анисимов указывает на уровень собираемости в районе 90%, а то и выше4. А. Кахан в своей обзорной работе по экономической истории России XVIII века считает обычным уровень недоимочности в 4-5% в год (не ссылаясь, впрочем, на какие-то на специальные изыскания), который, по его мнению, не мог служить серьезной проблемой для бюджета5. Расчеты, проведенные Н.Н. Петрухинцевым для 1720-1730-х гг., также демонстрируют в целом высокий уровень собираемости подушной подати, свыше 90%: недоимку в средине 1720-х он оценивает в 6,2%, в начале 1730-х - в 2,2%, а в конце 1730-х - в 6,6% от оклада при «средней текущей недоимке» в 12-14%6. Таким образом, на сегодня в научной литературе нет устоявшегося, обоснованного мнения о размере недоимок в послепетровский период. Более того, специальному исследованию вопрос о собираемости налогов в России середины XVIII в. до сих пор фактически не подвергался. Неудивительно, что представление о хронической недоимочности оказывается живучим и сохраняется в новейших обзорных работах. Статья П. Гэтрелла в новейшем обзоре глобальной фискальной истории по-прежнему приводит показатели собираемости подушной в середине XVIII в. на уровне 70-80%, подразумевая в том числе и низкую собираемость подушной7.

Между тем, собираемость налогов является, безусловно, важнейшим аспектом становления государственности в России Нового времени. Тезис о хронической недоимочности напрямую связан с проблемой стоимости послепетровского государства, в первую очередь, стоимости регулярной армии, на содержание которой полностью и уходила, как известно, подушная подать. По сути, речь идет о том, могла ли Россия с ее уровнем экономического развития позволить себе ту роль ведущей европейской военной державы, которую возложил на нее Петр. С другой стороны, возникает также вопрос о дееспособности послепетровского государства, о его институциональной мощи или слабости, о его способности обеспечить последовательную и полную реализацию даже самых базовых, жизнеобеспечивающих государственных функций. Устоявшийся стереотип здесь можно сформулировать примерно так: запросы петровского милитаризированного государства, едва ли не постоянно вовлеченного во всевозможные войны, превосходили возможности экономики страны настолько, что принудить население к полной (или почти полной) уплате налогов не удавалось. Это, в свою очередь, надолго предопределило траекторию дальнейшего развития страны. Все имеющиеся средства направлялись на содержание армии, при этом население выжималось досуха, но средств все равно не хватало - и с одной стороны, страдали другие направления развития (гражданская администрация, система образования, торговля, транспортная инфраструктура), а с другой, - закреплялся стиль взаимоотношений государства с населением, основанный на постоянной чрезвычайщине и силовой экспроприации.

Если же выйти за рамки собственно историографии российского XVIII в., то вопрос о собираемости прямых налогов окажется на пересечении целого ряда ключевых концепций, определяющих наше понимание исторического развития государственности Нового времени. Выделение именно необходимости обеспечить собирание налогов в качестве ключевого фактора формирования государственных институтов восходит к Дж. Шумпетеру и является центральным для современной исторической социологии, в первую очередь, для работ Чарльза Тилли, Маргарет Леви и др. Обобщая эту точку зрения, Теда Скочпол пишет, что «средства, которыми располагало то или иное государство для аккумулирования и использования финансовых ресурсов говорят нам больше любого другого фактора о реальной (и потенциальной) дееспособности этого государства, в частности, о его способности использовать квалифицированных служащих, заручаться политической поддержкой, субсидировать промышленность, финансировать социальные программы»8. На этом фоне определение действительного уровня собираемости налогов оказывается принципиально важным для правильного позиционирования России в контексте дебатов о «военной революции» раннего Нового времени9. В самом деле, можно ли отнести Россию к числу «фискально-военных государств» (fiscal-military states)?10

В еще более широком контексте, способность обеспечить собираемость налогов (особенно прямых) может потенциально рассматриваться как ключевой индикатор эффективности государства (state capacity). Концепция state capacity занимает одно из центральных мест в современных работах по экономике и политологии, посвященных изучению процессов становления и функционирования государственности11. В российской политической науке сложилась традиция переводить этот термин как «способность государства»12, однако такой перевод трудно признать вполне удачным. По всей видимости, более адекватно смысл описываемого понятия отражал бы оборот «дееспособность государства» или «эффективность государства», имея в виду способность государства последовательно и устойчиво реализовывать те или иные государственные функции (в том числе, способность и готовность правительства предоставлять общественные блага и перераспределять часть ресурсов в пользу определенных слоев населения), хотя вовсе не обязательно способность реализовывать ее с оптимальными издержками. К таким ключевым функциям относят прежде всего именно способность собирать налоги (fiscal capacity, «фискальная деспособность») и обеспечивать функционирование рынков, то есть необходимое понуждение сторон к соблюдению контрактных обязательств (legal capacity, «правовая дееспособность).

Следует отметить, что интерес со стороны экономистов к проблеме эффективности государства как ключевому условию успешного экономического развития - явление относительно недавнее. Классические экономические модели второй половины XX в. предполагали как данность наличие государственных институтов, способных и взымать налоги, и обеспечивать функционирование рынков. Специальные экономические работы, посвященные проблемам оптимального уровня налогообложения, учитывали проблему асимметричности информации, однако так или иначе исходили из наличия бюрократии, способной реализовывать любую избранную правительством фискальную модель. Неадекватность такого предположения, разумеется, покажется историкам самоочевидной, однако для экономистов она становится общим местом лишь в последнее время13. Вполне наглядно это проявляется при изучении развивающихся стран и несостоявшихся государств (failed states). В подобных государствах образуется порочный круг, когда неспособность правительства собирать налоги не позволяет ему поддерживать необходимую инфраструктуру, что, в свою очередь, делает невозможным экономическое развитие, а значит, и подрывает налогооблагаемую базу14. Важным при этом подходе становится вопрос об условиях формирования такой политической конфигурации, когда правитель или правящая коалиция были бы заинтересованы не только направлять средства на распределение краткосрочных рент, но и инвестировать в повышение дееспособности государственного аппарата, построение инфраструктуры государственного управления15. Существенно, однако, что при этом экономическое развитие, рост эффективности государства и формирование политических институтов определенного типа рассматривается как коррелирующие друг с другом равноправные составляющие процесса ко-эволюции институтов государственности16.

При всем многообразии подходов и углов зрения, под которыми в современной научной литературе в области экономики, социологии, истории, политологии, рассматривается история развития фискальных систем как ключевой фактор становления модерной государственности, особенно релевантными для нас оказываются две ключевых темы17. С одной стороны, это подход, подчеркивающий роль войны и внешних угроз как движущей силы развития фискальной системы. Предполагается, что в общем случае рост численности армии и ее стоимости, переход к постоянной армии требовал кардинального повышения как объемов, так и регулярности налоговых поступлений. Это в свою очередь, делало необходимым формирование налоговой инфраструктуры и централизацию фискальной системы. В этом смысле в качестве одного самых ранних и ярких примеров «веберовской» бюрократии выступает созданный в XVII веке британский налоговый офис с его кодифицированными внутренними правилами, высокооплачиваемыми, обученными чиновниками, рекрутируемыми на основании меритократических принципов и организованными в четкую иерархию. Необходимость обеспечения работы этой службы, в свою очередь, вела к развитию смежных государственных функций, например, сбора и обработки статистики и обучения необходимых специалистов. Одновременно, уверенность в наличии у правительства устойчивых каналов налоговых поступлений облегчала и заимствования на кредитных рынках18.

Надо сказать, что исследователями были потрачены значительные усилия на попытки прямолинейно протестировать справедливость знаменитого тезиса Ч. Тилли о том, что «война создала государство»19. С этой целью предпринимались попытки оценить, действительно ли интенсивность военных конфликтов прямо вела к повышению «дееспособности государства», оцениваемому через рост налоговых сборов20. В целом полученные результаты неоднозначны. Авторы вынуждены формулировать свои выводы достаточно осторожно и обтекаемо21. Достаточно много вопросов к тезису Тилли и у профессиональных историков22. Изучение истории Испании эпохи Габсбургов, например, показывает, что рост внешних угроз в итоге привел не к усилению государственных институтов, и фискальной системы в частности, а к их деградации в результате использования «саморазрушительных уловок»: правительство фактически отказалось от системы administration ("рекрутирование войск и корабельных команд и управление ими непосредственно правительственными чиновниками на средства центрального правительства, сопровождающееся правительственным контролем над военной промышленностью») и перешло к asiento («передаче ответственности за организацию военных сил частным подрядчикам, землевладельцам и другим местным элитам»23. Оттоманская империя, как кажется, тоже довольно долго прибегала под влиянием внешнего военного давления к «саморазрушительным уловкам». Даже правители ведущих европейских держав, выступающих в качестве образцовых моделей построения эффективных фискальных институтов, в краткосрочной перспективе часто полагались именно на альтернативные способы решения своих финансовых затруднений, включая привлечение кредитов, порчу монеты, продажу должностей (во Франции) или коронных земель (в Англии), а также полный или частичный отказ платить по долгам24. С другой стороны, Виктория Хуэй в своем сравнительном исследовании становления государства в древнем Китае и Франции раннего Нового времени развивает идею о «саморазрушительных уловках» и предлагает модель, в которой правительства перед лицом внешнего военного давления могут прибегать либо к «усиливающим реформам» (self-strengthening reforms), либо к «самоослабляющим уловкам» (self-weakening expedients). Ключевое отличие состоит как раз в том, что в первом случае необходимая мобилизация ресурсов достигается путем построения фискальной и, шире, административной инфраструктуры, позволяющей напрямую воздействовать на население, тогда как во втором государство полагается на посредников - кредиторов, откупщиков, военных предпринимателей, местные элиты и так далее; это также позволяет в краткосрочной перспективе собрать необходимые военные силы, однако не ведет к построению дееспособного государственного аппарата и в долгосрочной перспективе ведет к ослаблению государства25.

С другой стороны, развитие фискальной системы и государственности рассматривается в литературе сквозь призму конфликта между правителем, стремящимся к максимизации налоговых поступлений, и подданными, стремящимися к минимизации налогообложения. В некоторых случаях в рамках этого конфликта достигается равновесие, когда стороны заключают «контракт» - стремясь заручиться согласием подданных на установление необходимого ему уровня налогообложения, правитель может согласиться на ограничение своих полномочий через механизмы представительного правления и/или повысить инвестиции в предоставление более качественных общественных благ, включая обеспечение соблюдения прав собственности. В рамках такого подхода существенным оказывается вопрос о наличии у правителя альтернативных источников доходов (например, возможности получения сырьевой ренты, обложения внешней торговли), а у подданных - возможности избегать налогообложения (в этом смысле, группы с более ликвидными активами, например, купцы, оказываются в более предпочтительном положении, чем землевладельцы). Со временем в это уравнение включаются также развивающиеся фискальные технологии - системы учета и контроля, снижающие для правителя удельную стоимость налогообложения. С этой точки зрения, интересна новейшая работа К. Карамана и С. Памука, которые вводят в свой анализ сравнительной эффективности раннемодерных европейских государств (в число которых они включают также Россию и Оттоманскую империю) дополнительные переменные, отражающие уровень урбанизации и тип политического режима. Согласно их выкладкам, в рассматриваемый период в более урбанизированных обществах рост эффективности государства был связан с ограничением его автономии, когда государство шло на построение консенсуса с элитами, делясь с ними полномочиями не только в части определения уровня налогового бремени, но и в части контроля над расходами. В менее урбанизированных же, аграрных обществах повышение

эффективности государства было связано, наоборот, с повышением его автономности и подавлением элит26.

Применительно в России раннего Нового времени эта проблематика совершенно не разработана. Презумпция институциональной слабости российского государства в исторической перспективе стала общим местом, в том числе и в массовой культуре, однако наши представления о ней ограничиваются в основном анекдотическими примерами. Попыток систематического изучения дееспособности российского государственного аппарата в прошлом, а тем более - сравнительного изучения такой дееспособности на фоне других стран до сих пор не предпринималось. Единственным, пожалуй, исключением в этом смысле может считаться работа Стивена Величенко, где сравнивается абсолютная и относительная (в пересчете на размер населения) численность чиновников и военного персонала в России императорского периода и основных европейских державах-конкурентах27. Автор приходит к выводу об общей «недоуправляемости» России, однако если говорить о раннем периоде, то оказывается, что накануне петровских реформ Россия с ее 2739 «чиновниками» центральных правительственных учреждений находилась примерно на одном уровне по относительной численности управленцев с некоторыми западноевропейскими странами (1 на 3 500 человек в России против примерно 1 на 4 000 человек в Англии). Приводимая же в упоминавшейся статье Карамана и Памука статистика хотя и может быть использована для построения самых общих экономических моделей, едва ли удовлетворительна с точки зрения историка28.

Данный набор идей и концепций задает рамку для предпринимаемой в нашем исследовании попытки впервые в отечественной историографии оценить эффективность раннемодерного государства в России и объяснить вырисовывающую траекторию его становления. Разумеется, решить эту задачу в рамках одной статьи невозможно: речь может идти лишь о постановке проблемы и определении некоторых возможных подходов к ее изучению. В качестве отправной точки для изучения характера российской государственности раннего Нового времени нами выбрана подушная подать, собираемость которой, как представляется, может в первом приближении рассматриваться как индикатор эффективности российского государственного аппарата. Ключевыми здесь представляются первые послепетровские десятилетия - важнейший и при этом недостаточно изученный этап в истории становления государственных и социальных институтов, период нормализации, стабилизации, «осадки» и «притирки» государственных институтов, необходимых после радикальных трансформаций и стрессов эпохи петровских реформ и Великой Северной войны29.

Историческое значение подушной подати достаточно очевидно30. Ее введение стало одной из ключевых петровских реформ, которая во многом определила и облик целого ряда государственных институтов, и облик российского социума в целом, зафиксировав достаточно жесткое разделение населения на податные и неподатные категории, сохранявшееся практически до самого конца императорского периода и задававшее во многом и социальную, и экономическую, и политическую динамику31. При этим именно подушная подать с хрестоматийной наглядностью иллюстрирует тезис о связи налогообложения, государственного строительства и войны в ранее Новое время. Подушная подать представлена в литературе и как одно из ключевых достижений фискальной политики Петра. По оценке Е.В. Анисимова, объем собираемых прямых налогов вырос в 1724 г. по сравнению с 1680 г. в 7,7 раз, косвенного - в 3,9 раз. С учетом инфляции сумма собираемых налогов выросла в 3,7 раза, а с учетом роста населения ставка прямого налогообложения на душу мужского населения выросла за этот период примерно в 3 раза, причем большая часть прироста приходится именно на период петровских реформ32. В результате на протяжении первой половины XVIII в. подушная подать обеспечивала от 40 до 60% государственных доходов33. Как хорошо известно, этот налог прямо и полностью предназначался на содержание армии и флота, причем его ставка была определена, так сказать, обратным счетом, отталкиваясь от априорно установленных потребностей вооруженных сил: необходимую сумму (4 млн руб. на сухопутные силы) просто разделили на число налогоплательщиков, установленное в ходе переписи податного населения. Армия же играла ключевую роль и в сборе нового налога - сначала прямо, через систему полковых дистриктов и полковых дворов, в рамках которой армейские части были прямо ответственны за физический сбор сумм, определенных на их содержание (причем деньги и оставались у них в руках, а в центр для распределения на прочие нужды пересылались лишь излишки), а потом чуть более опосредовано, через институт офицеров у подушного сбора. Полномочия этих офицеров по оказанию прямого, физического воздействия на население постепенно снижались в последующие десятилетия, однако показательно, что на протяжении большей части XVIII в. сбор основного прямого налога в стране координировал Генерал-кригс-комиссариат - говоря современным языком, служба тыла и снабжения сухопутных войск34.

Для наших целей принципиально и то, что подушная подать, обеспечивая финансирование вооруженных сил, основной расходной статьи государственного бюджета, была именно прямым налогом. С одной стороны, прямые налоги в теории подразумевают построение гораздо более разветвленной фискальной инфраструктуры, способной так или иначе учесть каждого плательщика в стране и обеспечить регулярное воздействие на него. В России подушная подать собиралась по полугодиям (сначала по третям), что на практике могло бы предполагать близкое к регулярному взаимодействие с населением. С другой стороны, Россия была, видимо, едва ли не единственной европейской державой своего времени, которая обеспечивала содержание полностью отмобилизованной армии за счет именно прямого налога. Разумеется, в военное время всевозможные экстраординарные расходы обеспечивались и за счет средств из других источников. Однако и с учетом этого, достижение послепетровской России выглядит уникальным на фоне других держав, вынужденных прибегать для финансирования своих армий к массовым заимствованиям, полагаться на всевозможные косвенные налоги и другие источники дохода, в том числе и относящиеся к категории «self-weakening expedients».

В данной работе нами предпринята попытка оценить эффективность российского государственного аппарата в исторической перспективе на примере собираемости подушной подати в середине XVIII в. Источниковой базой исследования в той его части, которая относится к периоду первой ревизии (1724-1746) стали ведомости, направлявшиеся из провинций и уездов в Генерал-кригс-комиссариат в начале 1740-х годов и комплексно отложившиеся в Российском государственном военно-историческом архиве (РГВИА), в фонде Генерал-кригс-комиссариата35. Для их выявления проводился сплошной просмотр 4 и 5 описей фонда по ключевым словам «отчет», «ведомости», «недоимки по ... провинции (уезду)».

Анализ выявленных таким образом документов осложняется тем, что хотя к концу 1730-х гг. уже были созданы и разосланы на места рекомендуемые формы ведомостей, но направляемые в центр отчеты следовали этой форме только в самом общем виде. Наиболее серьезным их отличием от установленного шаблона было отсутствие информации об окладной сумме, т.е. ведомости содержали информацию только о недоимках. Данные в ведомостях из разных провинций компоновались по-разному. Так, часть отчетов содержит информацию по каждому уезду провинции по отдельности, а часть - по всей провинции в целом. Как правило, встречаются данные о недоимках по следующим платежам: семигривенному (им облагались все крестьяне), четырехгривенному (дополнительный платеж казенных крестьян), сорокоалтынному (его платили купцы). Но иногда встречается более дробная разбивка, например: семигривенный положенный и неположенный на полки, или семигривенный у монастырских и помещичьих крестьян отдельно. В ряде ведомостей информация о недоимках дается по полугодиям, а в других - по годам. Таким образом, ведомости, с одной стороны, пригодны для стандартизированного анализа, с другой стороны, при переводе их в единый формат необходимы дополнительные расчеты.

Источниками для периода второй ревизии (1747-1762) стала другая группа ведомостей, имеющая ряд принципиальных отличий от первой. Несмотря на все усилия по поиску ведомостей в фондах Генерал-кригс-комиссариата, и Сената (Российский государственный архив древних актов, РГАДА, ф. 248), систематические погодные данные по провинциям, хотя бы в том же объеме, что для периода 1724-1740 гг., не были выявлены. Разрозненные ведомости для периода после 1740-х гг. выявлялись случайно. Подобное «распределение» источников могло быть связано как с изменениями в отчетности в середине XVIII в., так и с сохранностью документов. Складывается ощущение, что изменилась форма самих ведомостей, по крайней мере, за период второй ревизии встречаются ведомости в основном с аккумулированной недоимкой за весь период без разбивки на виды подушных платежей36. При этом за период третьей ревизии (1764-1775) опять обнаруживаются достаточно подробные ведомости, которые в целом соответствуют форме, встречающейся по первой ревизии37. Однако до сих пор удалось найти лишь несколько подобных ведомостей 1764-1775 гг., и для нашего анализа они не использовались.

Таким образом, для двух периодов: первой (до 1747) и второй ревизии (1747-1762) в нашем распоряжении имеются данные, различающиеся по своей структуре и требующие разных приемов работы с ними, что позволяет делать сопоставления только на общеимперском уровне.

Собираемость подушной подати в период первой ревизии

Данные о фактически собираемых суммах. Обследование фонда Генерал-кригс-комиссариата позволило охватить 24 провинции из 4438, т.е. чуть более половины всей территории империи. (Полный список уездов и провинций приводится в приложении). Наиболее полные данные собраны по центральной Московской губ. - 12 провинций, но тем не менее для каждой губернии были найдены сведения минимум по одной провинции. По 10 провинциям собраны данные не только по провинции в целом, но и по всем уездам. Данные собирались для периода с 1725 (или с 1727) по 1740 (или по 1744), т.е. для каждой территории есть от 13 до 15 наблюдений.

Наиболее сложно было обнаружить сведения по южным территориям (например, Астраханской, Белгородской, Севской), по сибирским (Исецкой, Сибирской) и западным (например, Псковской провинции). Видимо, это связано с логистическим проблемами. Как писали чиновники в 1745 г., «из объявленных правинцей переславской резанского, псковской, севской, иркуцкой, енисейской, тож из астраханской губернии по неоднократно посланным из камисариата указом репортов в получении нет за что тех городов правинциалные (кроме переславской) и астраханския губернския канцелярии штрафованы»39. В 1747 г. рапорты не поступили из Астраханской губернии, Иркуцкой, Псковской, Белгородской, Сибирской, Севской провинций40.

Наличие у нас данных по уездам и по провинциям позволяет ответить на вопрос, насколько данные по уездам хорошо репрезентируют данные по провинциям? Этот вопрос имеет два аспекта. Во-первых, близок ли средний уровень недоимочности в уездах одной провинции к среднему уровню недоимок по провинции в целом? Во-вторых, наблюдается ли схожая динамика уровня недоимок по уездам и по провинции?

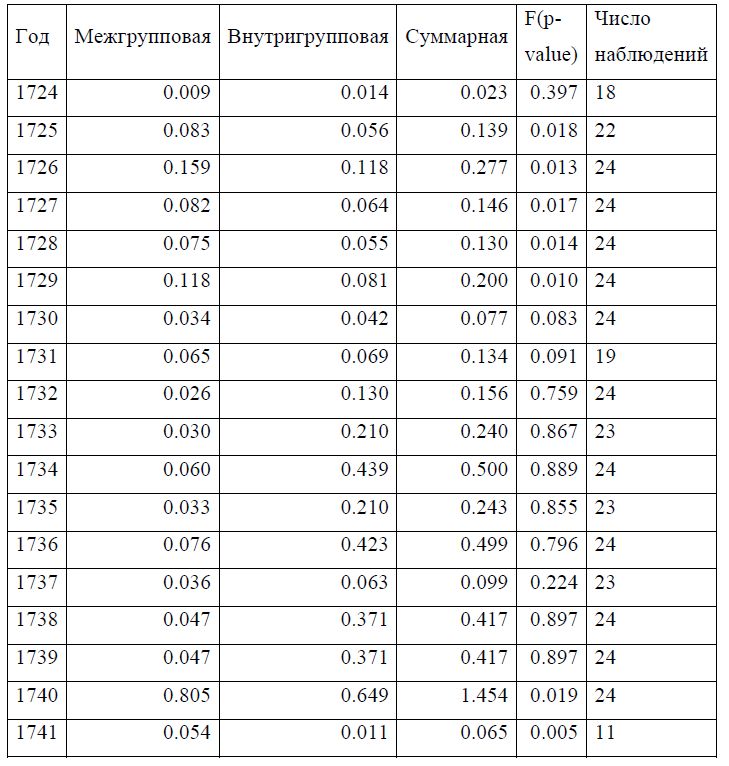

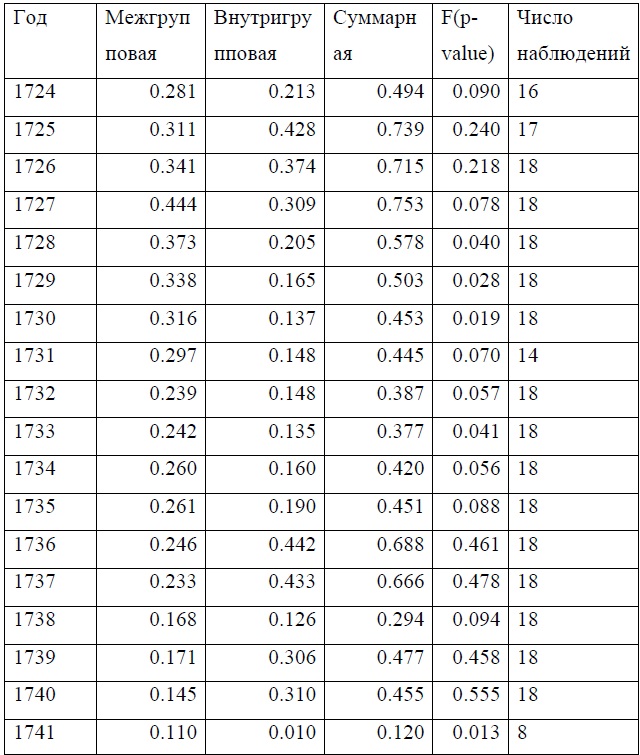

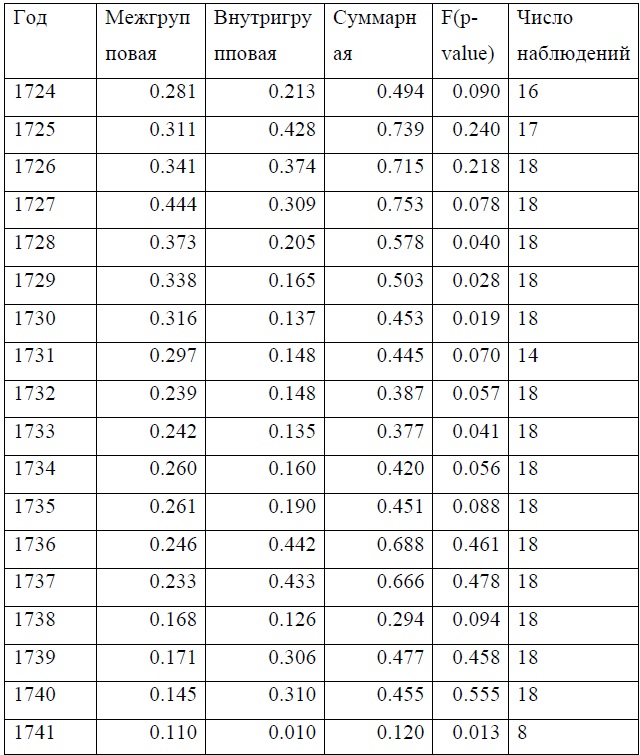

Для начала проанализируем данные по семигривенному платежу (Приложение, табл. 3). Они показывают, что до 1731 года дисперсия недоимочности внутри провинций значимо меньше, чем между провинциями. Но затем эта тенденция резко меняется и восстанавливается только к 1740 г. Что же произошло? Вызвана ли такая картина отдельными регионами, «портившими» общую тенденцию, или во всех провинциях началось расхождение недоимочности по семигривенному платежу между различными уездами? Рассмотрение дисперсии недоимок внутри отдельных регионов показало, что до 1731 г. очень высокий разброс наблюдался в

Вологодской провинции. Он был вызван очень большой недоимкой в Тотемском уезде, которая после 1731 г. уменьшилась. Если исключить этот регион, получается, что во за все рассматриваемые годы различия уровней межгрупповой и внутригрупповой дисперсии незначительны (приложение, табл. 4). В итоге по семигривенному платежу показатели уровня недоимочности внутри уездов одной провинции ближе друг другу, чем показатели уровня недоимочности между уездами разных провинций (это закономерность выполняется для всех лет).

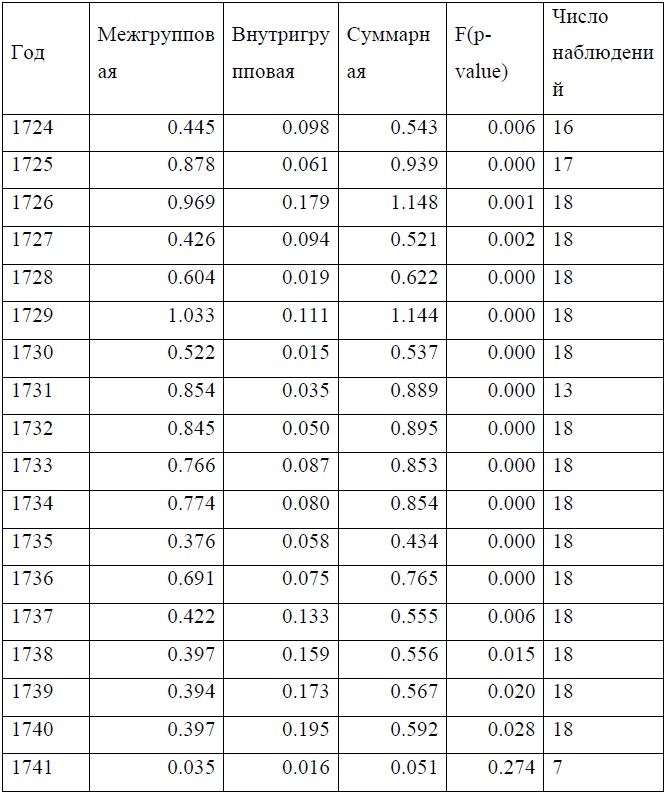

По четырехгривенному платежу уезды одной провинции ведут себя сходным образом: внутригрупповая корреляция высокая, хотя со временем она несколько и снижается. Таким образом, показатели недоимочности по четырехгривенному платежу в уездах одной провинции ближе друг к другу, нежели к показателям уровня недоимочности уездов других провинций. Таким образом, провинции хорошо аппроксимируют отдельный уезд (см. приложение, табл. 5). Это же верно и в отношении сорокоалтынного платежа (табл. 6).

Таким образом, факторы, влиявшие на формирование недоимки в рамках одной провинции, были сходными, и отдельные уезды одной провинции могут репрезентативно представлять эту провинцию. Подобные корреляции могут означать, что на уровень недоимочности влияли не столько природные, сколько управленческие факторы (соседние провинции часто относились к одному природно-хозяйственному типу).

Для того, чтобы понять, какие регионы можно отнести к одному природно-хозяйственному типу, попробуем использовать деление губерний по указу от 18 декабря 1797 г., дифференцированно повышавшему подушную подать. Это деление было основано на «свойстве земли, изобилии в ней и способах для обитателей к работам и промыслам их»41. В указе губернии были поделены на 4 разряда, и для каждого устанавливался свой уровень подушной подати:

1. Рязанская, Ярославская, Костромская, Тульская, Калужская, Владимирская, Симбирская, Орловская, Курская, Тамбовская, Воронежская, Вятская, Нижегородская, Казанская, Саратовская (прибавка к оброку 2 руб.)

2. Московская, Тверская, Смоленская, Астраханская (прибавка - 1,5 руб.)

3. Санкт-Петербургская, Псковская, Вологодская, Оренбургская, Минская, Лифляндская, Эстляндская, Слободская Украина, Новороссийская, Киевская, Подольская, Малороссийская, Литовская, Волынская, Курляндская, часть Белорусской (прибавка -1 руб.)

4. Выборгская, Пермская, Архангельская, Тобольская, Иркутская, Новгородская (прибавка - 50 копеек).

Административное деление к концу XVIII в., разумеется, изменилось, однако большая часть территории, которая нами изучается, относится к первому разряду, поэтому можно сделать осторожный вывод об отсутствии прямой связи между природно-хозяйственным типом, к которому относится территория, и средним размером недоимок. Если же рассматривать уездные данные, то получается, что для «богатых» регионов, которые отнесены к 1-му разряду, средний годовой уровень недоимок составлял - 10%, для 2-го разряда - 4%, а для 3-го - 11 %.

В ведомостях недоимки указываются на каждый год, но далеко не всегда эта цифра отражала ситуацию именно этого года. Необходимо различать недоимки последнего полугодия или года от недоимок за все остальные предшествующие года, приведенные в ведомости. Дело в том, что основанием для составления ведомостей на местах служили два разных типа источника: окладные книги и доимочные ведомости. В окладных книгах содержалась информация по недоимке за текущий год, которая часто возникала по административным или случайным причинам: например, представители податных групп физически не успевали вовремя привезти подать. Поэтому такая текущая недоимка всегда оказывается достаточно высокой. Недоимки за предшествующие годы фиксируются на основании другого источника - доимочных ведомостей. В данных о таких недоимках содержится меньше «шумов», обусловленных логистическими или иными причинами, поэтому эти цифры всегда меньше42. Это важное обстоятельство следует помнить при анализе.

Окладная сумма. Поскольку в использовавшихся нами делах размер окладной суммы (т.е. общей суммы налога, которую следовало собрать с данной административной единицы) не указывался, для его определения были взяты данные о численности населения из известного в литературе документа под названием «Генеральная, учиненная ис переписных книг, о числе мужеска полу душ табель», составленного в 1738 г. в Кабинете министров Анны Иоанновны на основании данных первой ревизии 1718-1727 гг. в связи с подготовкой очередной переписи окладного населения. В основу этого документа были положены ведомости губернских канцелярий, составленные по переписным книгам генералитетской (первой) ревизии43. С учетом незначительности (менее 1%) изменения численности населения в период между первой и второй ревизиями, мы считаем допустимым использовать его в наших целях44. Высокая дробность социальных групп в табели 1738 г. потребовала их укрупнения исходя из того, какой вид подати они платили. Например, в наших дальнейших расчетах категория помещичьих крестьян включает дворовых, зафиксированных в ведомости отдельно; к государственным крестьянам были отнесены и «служилые мурзы» и «татары»45. Надо отметить, что данные ведомости 1738 г. о структуре населения не всегда напрямую соотносятся с данными провинциальных канцелярий о недоимках. Например, по Вятке фиксируются недоимки у монастырских крестьян, при этом в табели наличие этой категории населения в данной провинции не отражено. По Любимскому уезду Костромской провинции мы видим недоимки по государственным крестьянам, но в используемой табели наличие государственных крестьян не показано. Схожая ситуация встречается по Судиловскому уезду. По Яренскому уезду данные ведомости 1738 г. не согласуются с данными низовых документов по купечеству, а по Солигаличу - по государственным крестьянам.

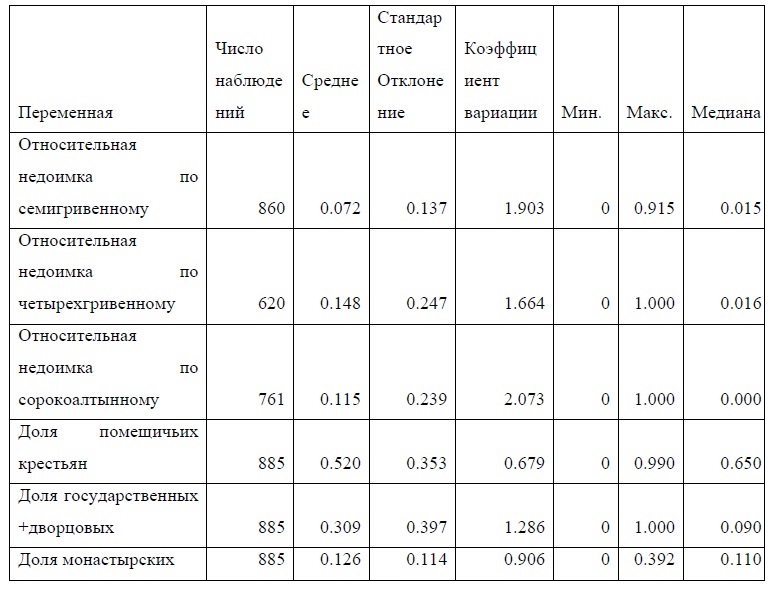

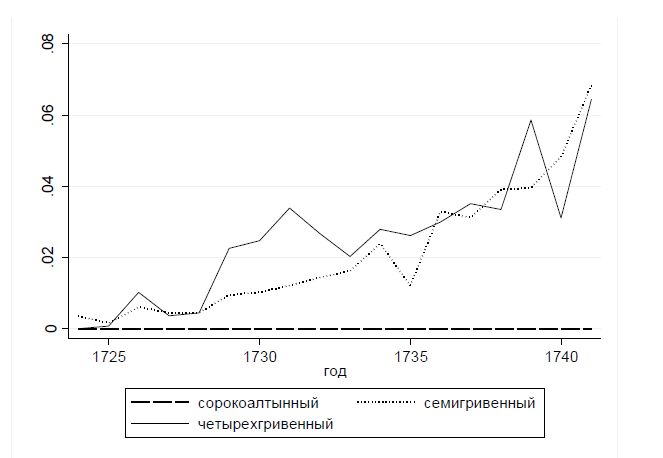

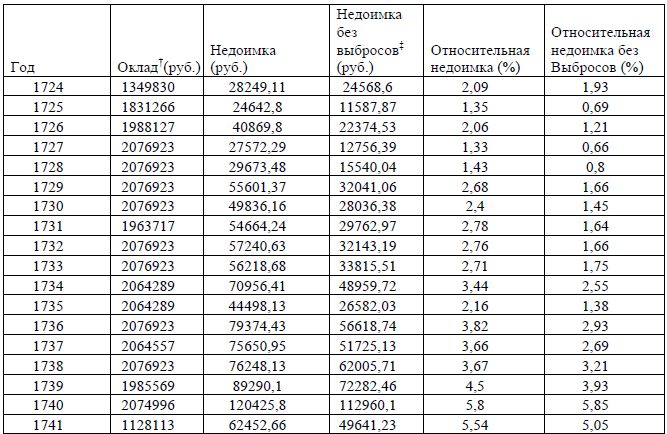

Уровень недоимочности во время первой ревизии. На основании полученных данных можно сделать предварительный вывод об уровне недоимочности в целом по России. Он заключается в том, что мнение о хронической недоимочности в России XVIII в., судя по всему, является ошибочным. В действительности средний уровень недоимок за период 1724-1740 гг. составлял 7% для семигривенного платежа, 14% - для четырехгривенного, и 11% - для сорокоалтынного. Лишь в отдельных случаях, которые, как правило, могут быть увязаны с эпизодами неурожая и иных форс-мажорных факторов, недоимки составляли более 20% (см. табл. 1, график 1).

При этом медианный уровень недоимок еще ниже: 1,5% по семигривенному платежу, 1,6 % - по четырехгривенному, по сорокоалтынному же медианная недоимка практически равна нулю (табл. 1, график 2). Различие между средним и медианным уровнем возникает потому, что данные содержат ряд выбросов, которые значительно смещают среднее значение. Во-первых, к выбросам следует относить данные о фактической недоимке за последний год в каждой провинции или уезде. Часто эта недоимка равна половине окладной суммы, но при этом, как мы указывали выше, она обусловлена исключительно техническими причинами в основном быстро с прибытием запоздавших платежей.

Во-вторых, заметны локальные, точечные выбросы по каждому из видов платежей. Например, медианный уровень недоимок по сорокоалтынному платежу очень низкий, а средний уровень по нему выше - даже выше, чем у семигривенного платежа. Это связано с тем, что по большинству регионов недоимочность по сорокоалтынному платежу нулевая (купцы платили очень хорошо), но в нескольких (Шестаковском, Кайгородском, Солигаличском уездах) недоимки были очень высокими и составляли больше половины оклада, что, соответственно, сильно сдвигает среднее значение. По семигривенному платежу выбросом является Тотемский уезд Вологодской провинции, где недоимки составляли в среднем за этот период около 30% от оклада (особенно провальным был период до 1731 г., когда средний размер недоимок был около 50%, затем ситуация стала улучшаться, а в конце 1730-х гг. уровень недоимочности здесь составлял уже 6-7%). Не во всех случаях у нас есть данные, чтобы объяснить происхождение таких точечных выбросов (в нашей выборке их два: Вологодская провинция, в первую очередь из-за Тотемского уезда, и Вятская провинция из-за Кайгородского, Шестаковского и Орловского уездов, где в среднем уровень недоимок на протяжении всего периода был около 40%). Но думается, что, рассматривая вопрос о дееспособности государственного аппарата в целом, мы можем оставить эти случаи за скобками.

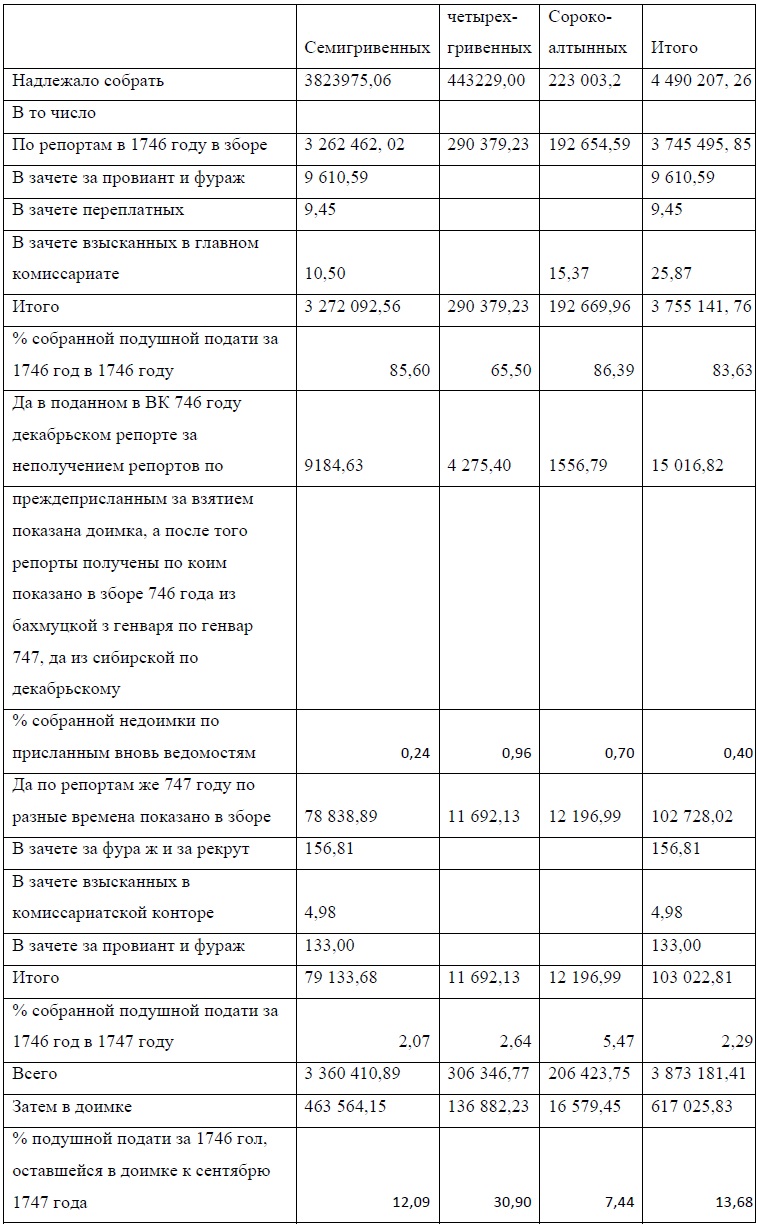

Типичным примером собираемости подушной подати по империи в целом может стать ведомость о собранных и недоимочных подушных деньгах за 1746 г. (табл. 7), составленная на основании указа от 20 августа 1747 г.46 В самом 1746 г. было собрано 83,63% подушной платежей, причем хуже всего выбирались четырехгривенные платежи (65,5%). За первые полгода 1747 г. было собрано еще чуть более 2% недоимки 1746 г., при этом лучше всего выбирались сорокоалтынные платежи (более 5%). Таким образом, к сентябрю 1747 г. недоимка составляла 14%, из них 31,86% четырехгривенных, 12,33% семигривенных и 8,14% сорокоалтынных. Но далее составители ведомости пишут, что «токмо тои доимки заподлинно почитать неможно для того, что от многих правинцей много месяцов репортов в получении нет и о присылке недосланных репортов многими указами подтверждено и как о зборе все репорты получены будут, то в зборе немало прибудет, а из доимки убудет»47, и приводят список тех провинций, откуда ведомостей не поступило. Получается, что указанные 14% недоимок складывались из неуплаченного налога и не присланных данных (в случае отсутствия данных вся сумма автоматически записывалась в недоимку). В данном случае, не поступили сведения из Астраханской, Архангелогородской, Иркутской, Белозерской провинции, какой-то объем подушных из Псковской и Белгородской провинций, и информация о собранных недоимках 1746 года в 1747 года из Сибирской и Севской провинции. Если мы рассчитаем окладные суммы по тем четырем провинциям, ведомости из которых не получены совсем, то сумма оклада составит более 156 тыс. рублей, т.е. более трети от всей показанной недоимки, а это не считая тех провинций, откуда информация поступила не полностью.

Таким образом, на наш взгляд, адекватной цифрой, отражающей фискальную дееспособность государства за период с конца 1720-х - 1730-х годов, следует считать медианный уровень недоимок, составлявший не более 2 %, для этого периода, для большей части Европейской России.

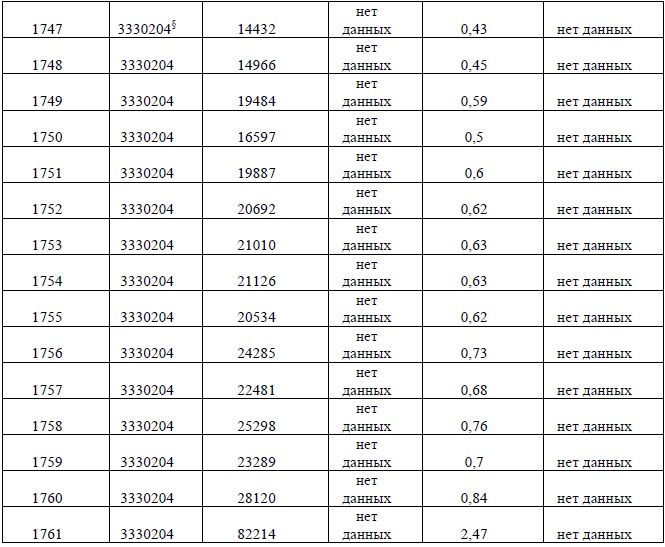

Собираемость подушной подати в 1747-1760-х гг.

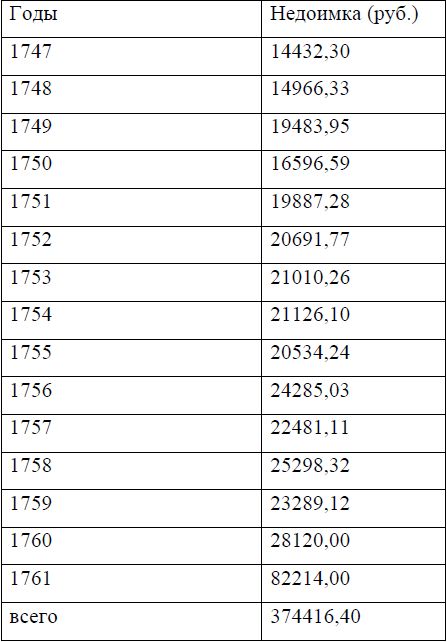

Для елизаветинского царствования в нашем распоряжении нет сопоставимых по подробности источников, и для оценки уровня собираемости мы полагаемся на документ названием «Ведомость, коликое число по присланным в Главный кригс-комиссариат из губерний и провинций репортам, с 1747 г. по нынешней 1762 г. доимки оказалось»48, насколько нам известно, до сих пор не введенная в научный оборот. Данная ведомость демонстрирует уровень недоимочности со времени проведения второй ревизии до 1762 г. Данных за 1762 г. в ней нет, следовательно, запрос на сбор данных поступил либо при Петре III, либо сразу при вступлении на престол Екатерины II. Возможно, эта ведомость была составлена на основании указа от 23 мая 1762 г. о сборе сведений о всех доходах и расходах в империи по ведомствам49: это бы объяснило отсутствие данных за вторую половину 1762 г. Возможно, составление ведомости может быть увязано также с началом проведения в 1762 г. третей ревизии. В любом случае, ведомость помогает понять уровень недоимочности в России в период второй ревизии. В ведомости приводится несколько таблиц. В первой указан размер недоимок, накопившихся за период 1747-1762 гг. (табл. 8) в разрезе по провинциям, во второй - объем неуплаченных подушных денег по всей России за каждый год отдельно, начиная с 1747 по 1761 г. (табл. 9).

Насколько данные этой ведомости отражают реальное положение вещей? В ней содержатся данные о 30 провинциях, в которых проживало около 60% податного населения (3 704 390 из 6 336 360 душ мужского пола)50. Пустующие клетки в табл. 8 (по Тульской, Суздальской, Юрьевской, Пошехонской провинциям) следует интерпретировать не как нулевую, а как неизвестную недоимку, поскольку не из всех провинций регулярно и своевременно поступали отчеты, или не все поступившие отчеты были ревизованы. Это значит, что приводимая в таблице итоговая цифра отражает минимально возможный размер совокупной недоимки, а в действительности совокупная недоимка была выше.

Цифры, приводимые в ведомости, в целом сопоставимы с данными по другим источникам, в том числе известными нам из низовой документации. Например, перекрестное сравнение данного документа с данными по Московской губ. за 1760 г. (табл. 10) демонстрирует, что несмотря на различия между двумя документами, в целом уровень недоимочности по разным источникам сопоставим. Так, по данным и за 1747-1762 гг. (табл. 8), и за 1747-1760 гг. (табл. 10), Переславль-Рязанская провинция выделялась среди других провинций Московской губ. в худшую сторону: размер неуплаченных налогов в 1760 г. составлял 10 448,98 руб., а в 1762 - 12 800,03. В свою очередь по Переславль-Залесской провинции абсолютные цифры недоимки были незначительны: 269,17 руб. - в 1760 и 247,18 руб. - в 1762 г.

Исходя из имеющихся в нашем распоряжении цифр, мы можем заключить, что средний размер недоимки за год в период с 1747 по 1762 гг. составлял около 25 тыс. рублей в год. Если сравнить эту цифру с годовым окладом подушной подати, поступающей с податного населения в соответствии с данными второй ревизии (5 624 950,1 руб.), окажется, что уровень недоимочности составлял менее 1% в год. Это в целом коррелирует с медианным уровнем недоимок по России и за период 1720-1730-х гг. Самый значительный уровень недоимок был в Бахмутской (более 5%) и Рязанской (более 1 %) провинциях.

Приведенные в таблице 9 данные показывают, что в целом уровень недоимочности был стабилен и составлял от 15 до 28 тыс. руб. ежегодно, а недоимка за последний охваченный таблицей год, 1761, значительно выше, чем в среднем за предыдущие годы (более 82 000 рублей), что соответствует и нашим наблюдениям по более раннему периоду (конец 1720-х - 1740-е гг.). Несомненно, эта цифра отражает не реальные сложности в сборе подушной в 1762 г., а особенности формирования отчетов о недоимке и логистические проблемы, которые так и не были решены и к началу екатерининского царствования.

Говоря о разных видах платежей стоит понимать, что их платили разные категории населения. Лучше всего уплачивали подушную подать купцы (сорокоалтынный платеж). Если говорить о разных категориях крестьянства, то владельческие крестьяне, в первую очередь, помещичьи, платили лучше, чем государственные и дворцовые. Мы предполагаем, что это связано в том числе и с тем, что подушная подать регулярно оплачивалась из денег помещика.

***

С учетом приведенных данных, следует признать, что правительству в исследуемый период удавалось обеспечить собираемость ключевого прямого налога, приближающуюся к полной. Данное наблюдение полностью противоречит устоявшимся оценкам (в том числе и оценкам самих современников). Как показывает анализ правительственной документации, господствовавшее в правительственных кругах того времени представление о хронической и глубокой недоимочности было скорее обусловлено существовавшими проблемами в области сбора и обработки информации (рассмотренными одним из авторов в отдельной работе51), в том числе, качеством фискальной отчетности с мест, чем действительно серьезными сложностями со сбором налогов. Во-первых, техническая, на несколько недель или месяцев, задержка с уплатой налогов (а скорее даже, с предоставлением отчетности) отражалась в соответствующей ежегодной ведомости как недоимка и формировала у правительства ощущение острой проблемы, даже если в действительности необходимая сумма практически сразу поступала в казну. Во-вторых, в силу особенностей формирования отчетных ведомостей, раз образовавшаяся недоимка впоследствии могла год за годом отражаться в ведомостях как актуальная, создавая впечатление, что и все последующие годы также были недоимочными. И политики того времени, и историки в своих рассуждениях о высоком уровне недоимочности опираются именно на такие «номинальные», кумулятивные показатели.

Факт высокой собираемости подушной подати в послепетровской России ставит перед исследователями серьезные вопросы о природе российской государственности этого периода. Действительно, на чем же основывалась столь высокая эффективность государственного аппарата? Полученные цифры могут быть интерпретированы двояко. С одной стороны, потенциально возможен сценарий, согласно которому правительство установило достаточно высокое налоговое бремя и одновременно сумело создать достаточно эффективный фискальный аппарат, позволяющий обеспечить такую собираемость - в том числе, создав убедительное ощущение неотвратимости принуждения. С другой стороны, возможно, правительство пошло на компромисс, отказавшись от максимизации налоговых поступлений, но нащупав некоторый приемлемый для населения компромиссный уровень налогового бремени.

В этом контексте можно сформулировать целый ряд проблем, требующих дальнейшего детального изучения. Ключевая из них - проблема реальной тяжести налогового бремени (как общего, так и собственно подушной подати) для населения страны. Общепринятым в историографии можно считать положение о росте в результате петровских реформ «налогового гнета в несколько раз»52, идущее еще от П.Н. Милюкова и подтвержденное затем в специальном исследовании Е.В. Анисимова, пришедшего к выводу росте налогов в пересчете на душу в три раза по сравнению с 1680 г. с учетом падения курса рубля. Однако, как отметил недавно М.А. Киселев, источником данных о падении курса рубля в два раза являнтся работа В.О. Ключевского, вышедшая еще в 1884 г., причем знаменитый историк рассматривал соответствующее утверждение как предположение53. Б.Н. Миронов, основываясь на собранных им данных о хлебных ценах, пришел к выводу, что прямые налоги в 1730-х гг. находились на уровне лишь примерно 115% от уровня 1700 г.54 Но построения Миронова, по нашему мнению, также небесспорны, и вопрос о реальном уровне налогового бремени требует дальнейшего специального изучения.

Встает также вопрос о реальном масштабе и характере принуждения при сборе подушной подати. Имеющиеся исследования фокусируются на «сопротивлении крестьянства в форме бегства или волнений, которые вовсе не обязательно были напрямую связаны именно с налоговым гнетом. В этой связи необходимо выяснить, какова была фактическая, «рутинная» частота и интенсивность применения предусмотренного законом принуждения - экзекуций, посылки воинских команд, постановки на правеж и др., - и каких административных ресурсов это принуждение требовало. Предварительные данные по Переславль-Рязанскому уезду показывают, что реальная частота применения и интенсивность мер принуждения были не слишком высоки. Можно выделить три вида мер фискального принуждения, которые применялись к недоимщикам: посылка солдат с уведомлением о задолженности, аресты крестьян и аресты владельцев. На основании анализа окладных книг по Переславль-Рязанскому уезду можно говорить о том, что в 24% случаев к недоимщикам направлялись солдаты, в 5% случаев арестовывали крестьян и в менее чем 1% случаев - владельцев55. Учитывая, что недоимщиков было гораздо меньше, чем принято считать, такой масштаб принуждения можно, видимо, считать умеренным.

Следует отметить также ряд хорошо известных особенностей механизмов сбора подушной подати, которые приобретают особое звучание в свете поставленных выше вопросов. С одной стороны, правительство в ходе петровской реформы выбрало механизм налогообложения, в минимальной степени требующий развития фискальной инфраструктуры. Функция оценки и мониторинга налогооблагаемой базы сводилась лишь к периодическим (в среднем, раз в 15-20 лет) «ревизиям»-переписям податного населения: хотя эта операция и требовала значительного напряжения сил государственного аппарата, она была достаточно нерегулярной, чтобы никак не способствовать формированию штата профессиональных кадровых фискальных агентов - наоборот, задача эта решалась за счет временного привлечения армии и неспециализированных гражданских чиновников. При этом государство отказывалось и от формирования специализированного фискального аппарата, и от достаточно сложной в административном отношении задачи по оценке имущественного уровня налогоплательщиков, хотя бы через оценку объема и качества доступных им земельных ресурсов. В этом смысле петровская система была даже «примитивнее» существовавшей в XVII в. кадастровой системы, при всем несовершенстве последней.

С другой стороны, ключевую роль в сборе подушной подати играл механизм круговой поруки. В первые послепетровские десятилетия ответственность за своевременную и полную уплату подати нес и помещик, который в случае неуплаты ее крестьянами мог быть поставлен на правеж, помещен в заключение, даже подвергнут телесному наказанию. Коллективную ответственность несли и крестьянские сообщества, производившие раскладку подушной с учетом имущественного положения разных домохозяйств. Фактически, задача по оценке реального уровня платежеспособности подданных была делегирована короной им самим. При этом, в отличие от ряда западноевропейских государств, где сбор налогов также делегировался местным сообществам, петровское правительство отказалось видеть своими контрагентами сообщества местных элит, которые могли бы выстроить собственную фискальную инфраструктуру, включая механизмы и персонал, необходимые в том числе и для более гибкой оценки платежеспособности домохозяйств. Исключением в этом смысле являлись городские общины.

В итоге складывалась достаточно парадоксальная ситуация, когда правительство достаточно бедной, и в абсолютном, и в относительном выражении страны могло изымать у населения через прямые налоги суммы, позволяющие содержать одну из самых больших в Европе постоянных армий, но при этом, с одной стороны, судя по предварительным данным, не сталкивалось с необходимостью массового принуждения, а с другой - могло себе позволить вовсе отказаться от строительства профессионального фискального аппарата. Более того, государство не заботилось и о контроле над собственными агентами - в устройство фискальной системы было не заложено никаких механизмов, которые позволяли бы как-то ограничивать или хотя бы примерно оценивать объем ресурсов, собираемых ими дополнительно в свой карман. Разрешение этого парадокса, как кажется, представляет собой важную задачу для дальнейшего изучения российской государственности раннего Нового времени.

Приложения

Список территорий

Губернии:

1. Архангелогородская губ. Данные по 3 провинциям из 4:

- Вологодская провинция: по всей провинции и по обоим уездам, входившим в нее (Вологодскому, Тотемскому);

- Галичская провинция: по одному уезду из 6 (Солигаличскому);

- Устюжская провинция: по всей провинции и по всем входившим в нее уездам (Великоустюжскому, Соливычегодскому, Яренскому, включая Лальский посад);

2. Белгородская губ. Данные по 1 провинции из 3:

- Орловская провинция: общие данные по провинции

3. Воронежская губ. Данные по 2 провинциям из 5:

- Елецкая провинция: по всей провинции и по 4 из 8 уездам (Данковскому, Ливенскому, Скопинскому, Чернавскому)

- Тамбовская провинция: общие данные по провинции

4. Казанская губ. Данные по 3 провинциям из 6:

- Казанская провинция: общие данные по провинции;

- Свияжская провинция: общие данные по провинции;

- Симбирская провинция: общие данные по провинции;

5. Московская губ. Данные по 10 провинциям из 11:

- Владимирская провинция: общие данные по провинции;

- Калужская провинция: общие данные по провинции;

- Костромская провинция: по всей провинции и по 4 из 5 уездам (Кадьевскому, Костромскому, Любимскому, Судисловскому)

- Московская провинция: по всей провинции и по 5 из 16 уездов (Каширскому, Коломенскому, Малоярославскому, Рузскому, Верейскому)

- Переславль-Залесская провинция: общие данные по провинции;

- Переславль-Рязанская провинция: по всей провинции и по 5 уездам из 7 (Зарайскому, Михайловскому, Печерниковскому, Пронскому, Переславль-Рязанскому);

- Суздальская провинция: общие данные по провинции;

- Тульская провинция: общие данные по провинции;

- Угличская провинция: по всей провинции и по 2 уездам из 3 (Бежецкому, Кашинскому);

- Ярославская провинция: по всей провинции и всем входящим в нее уездам: Кинешемский; Пошехонский; Романовский; Ярославский;

6. Новгородская губ. Данные по 1 из 5 провинций:

- Тверская провинция: по 2 из 5 уездов (Зубцовскому, Ржевскому);

7. Казанская (Сибирская) губ.:

- Вятская провинция: по всей провинции и по 5 уездам (Кайгородскому, Котельничскому, Орловскому, Хлыновскому, включая «слободы», Шестаковскому);

8. Сибирская губ. Данные по 1 провинции из 3:

- Енисейская провинция: общие данные по провинции;

9. Смоленская губ. Данные по 3 уездам из 5:

- Бельский уезд: общие данные по уезду;

- Вяземский уезд: общие данные по уезду.

Таблица 1. Дескриптивная статистика за весь период (для уездов и провинций, в состав которых не входят учтенные уезды)

График 1. Динамика среднего уровня недоимок по типам платежей

График 2. Динамика медианного уровня недоимок по типам платежей

Таблица 2. Средний уровень недоимок по всем уездам одной провинции за период 1724-1740 (1744) гг.

Таблица 3. Связь уровня недоимок по уездам и провинциям по семигривенному платежу

Таблица 4. Связь уровня недоимок по уездам и провинциям по семигривенному платежу на обрезанной выборке, без Вологодской провинции.

Таблица 5. Связь уровня недоимок по уездам и провинциям по четырехгривенному платежу

Таблица 6. Связь уровня недоимок по уездам и провинциям по сорокоалтынному платежу

Таблица 7. Размер недоимок по подушной подати в 1746 г. по России в целом56

Источник: «Дело о взятии у военной коллегии ведомости о сборе подушных денег за 1746 г.» // РГАДА. Ф. 248. Кн. 432. Л. 583-583 об. Проценты рассчитаны нами.

Таблица 8. Размер недоимок по провинциям с 1747 по 1762 г.

Источник: РГВИА. Ф. 23. Оп. 1. Д. 546. Л. 2. Основой данной таблицы является ведомость документа, поэтому сохранены пустые ячейки, которые были в документе. Процент недоимок от оклада рассчитан на основе данных второй ревизии.

Таблица 9. Погодовые данные об уровне недоимок по подушной подати по России

Источник: РГВИА. Ф. 23. Оп. 1. Д. 546. Л. 2. об

Таблица 10. Недоимки по Московской губернии с 1747 по 1760 г.

Источник: РГАДА. Ф. 248. оп. 118. д. 415. л. 7-10.

Таблица 11. Средний уровень недоимок по России в первую и вторую ревизии

† Размер недоимки указан для разных территорий европейской России

§ С 1747 по 1761 г. процент недоимок указан для всех провинций, которые перечислены в таблице 8. Расчетная величина оклада - 3 330 204 рубля в год, расчет сделан на основании Переписи населения... вып. 3.

‡ Под выбросами в данном случае понимается Вологодская и Вятская провинции.

Авторы:

Федюкин Игорь Игоревич, PhD in History, директор Центра источниковедения Национального исследовательского университета "Высшая школа экономики", руководитель проекта «Местные агенты государства в России раннего Нового времени» (Научно-исследовательская программа Центра историко-культурных исследований Школы актуальных гуманитарных исследований Российской академии народного хозяйства и государственной службы при Президенте РФ

Корчмина Елена Сергеевна, к.и.н, старший научный сотрудник Национального исследовательского университета "Высшая школа экономики"; приглашенный исследователь Российской академии народного хозяйства и государственной службы при Президенте РФ

Работа выполнена в рамках проекта «Местные агенты государства в России раннего Нового времени» (Научно-исследовательская программа Центра историко-культурных исследований Школы актуальных гуманитарных исследований Российской академии народного хозяйства и государственной службы при Президенте РФ (РАНХиГС)). Е.С. Корчмина выполняла работу в рамках программы «Карамзинские стипендии: Стажировка в Школе гуманитарных исследований РАНХиГС-2013», поддержанной фондом Михаила Прохорова. Авторы выражают благодарность И. А. Христофорову и М.Б. Лавринович за помощь при работе над статьей, Е.Н. Наседкину за помощь в выявлении и сборе данных, Д. Акчуриной за помощь при проведении расчетов.

1 Анисимов Е.В. Податная реформа Петра I. Введение подушной подати в России, 17191728 гг. Л., 1982. С. 260-265.

2 Кизеветтер А.А. Посадская община в России XVIII в. М., 1903. С. 444.

3 Троицкий С.М. Финансовая политика русского абсолютизма в XVIII веке. М, 1956. С. 126-127.

4 Анисимов Е.В. Указ. соч. С. 262-267.

5 Kahan A. The Plow, the Hammer, and the Knout: An Economic History of Eighteenth-Century Russia. Chicago,1985. P. 320-321.

6 Петрухинцев Н.Н. Царствование Анны Иоанновны: проблемы формирования внутриполитического курса. (1730 - 1740). Дисс.... докт. ист. наук. М., 2001. С. 129, 639, и др.

7 Gatrell P. The Russian fiscal state, 1600-1914 // The Rise of The Fiscal State in Eurasia/ ed. P. O'Brien, B. Yun-Casalilla. Cambridge, 2012. P. 200-201. См. также: Захаров В.Н., Петров Ю.А., Шацилло М.К. История налогов в России. IX - начало XX века. М., 2006. С. 96-99.

8 Schumpeter J. A. The Crisis of the Tax State. Graz, Leipzig, 1918; Tilly C. War Making and State Making as Organized Crime // Bringing the State Back in / ed. Evans P.B., Rueschmeyer D., Skocpol T. Cambridge, 1985. P. 169-191; Tilly C. Coercion, Capital, and European States, A.D. 990-1990 (Studies in Social Discontinuity). L., 1990; Levi M. Of Rule and Revenue. Berkeley, 1988.

9 Так называемой «военной революции», или «революции в военном деле» (military revolution) посвящено огромное количество работ. К ключевым относятся: Parker G. The "Military Revolution," 1560-1660 - a Myth? // Journal of Modern History. 1976. Vol. 48. № 2. P. 195-214; Black J. A military revolution? Military change and European society 1550-1800. L., 1991; Downing B.M. The military revolution and political change: origins of democracy and autocracy in early modern Europe. Princeton, 1992; Parker G. The military revolution: military innovation and the rise of the West, 1500-1800. Cambridge, 1996; Rogers C.J. The Military Revolution Debate: Readings on the Military Transformation of Early Modern Europe. Colorado, 1995; Black J. Military Organizations and Military Change in Historical Perspective // Journal of Military History. 1998. Vol. 62. № 4. 871-892. См. также: MacGregor K., Williamson M. The Dynamics of Military Revolution, 1300-2050. Cambridge, 2001; Tallett F. War and Society in Early-modern Europe, 1495-1715. L., 1997; Eltis D. The Military Revolution in Sixteenth-Century Europe. L., 1998. Концепция «революция в военном деле» применительно к России рассматривается, среди прочего, в: Frost R.I. The Northern Wars: War, State and Society in Northeastern Europe, 1558-1721. Harlow, 2000; Paul M.C. The Military Revolution in Russia, 1550-1682 // Journal of Military History, 2004. Vol. 68. № 1. P. 9-45; Modernizing Muscovy: reform and social change in seventeenth-century Russia / ed. Kotilaine J., Poe M. London, 2004; Пенской В.В. Великая огнестрельная революция. М., 2010.

10 Смотри, среди прочего, Hoffman P.T., Rosenthal J.-L. The Political Economy of Warfare and Taxation in Early-Modern Europe: Historical Lessons for Economic Development // Frontiers of the New Institutional Economics. San Diego, 1997. P. 31-55; Brewer J. The Sinews of Power. War, Money and the English State, 1688-1783. L., 1988; Glete J. War and the State in Early Modern Europe: Spain, the Dutch Republic and Sweden as Fiscal-military States, 15001660. L., 2001; The Fiscal-Military State in Eighteenth-Century Europe: Essays in Honour of P.G.M. Dickson/ ed. C. Storrs. Farnham, 2009. Dunning C.L., Smith N.S. Moving Beyond Absolutism: Was Early Modern Russia a Fiscal-Military State? // Russian History, 2006. Vol. 33 № 1. P. 19-44.

11 Литература по это теме огромна. Среди ключевых классических работ, задающих рамки дискуссии, можно упомянуть: Tilly C. War Making and State Making as Organized Crime ... ; Levi M. Of Rule and Revenue.; Brewer J. The Sinews of Power.; Migdal J.S. Strong Societies and Weak States: State-Society Relations and State Capabilities in the Third World. Princeton, 1988; Besley T., Torsten P. Wars and State Capacity// Journal of the European Economic Association. 2008. Vol. 6. P. 522-530.

12 См. например, Сморгунов Л.В. Способности государства и соотношение административных и демократических режимов правления.// Политико- административные отношения: концепты, практика и качество управления: сб. ст. / под ред. Л.В. Сморгунова. СПб., 2010. С. 252-264; Сморгунов Л.В. В поисках управляемости. Концепции и трансформации государственного управления в XXI веке. СПб., 2012. С. 243-252.

13 См., в особенности, Acemoglu D. Politics and economics in weak and strong states // Journal of Monetary Economics. 2005. Vol. 52. Is. 7. P. 1199-1226; Besley T., Persson T. The Origins of State Capacity: Property Rights, Taxation and Politics// American Economic Review. 2009. Vol. 99(4). P. 1218-1244; Besley T., Persson T. State Capacity, Conflict and Development// Econometrica. 2010. Vol. 78. P. 1-34.

14 Migdal J.S. Strong Societies and Weak States... См. также: Brautigam D., Fjeldstad O.-H., Moore M. Taxation and State-Building in Developing Countries: Capacity and Consent. Cambridge, 2008.

15 См., в частности: Acemoglu D., Ticchi D., Vindigni A. Emergence and Persistence of Inefficient States// Journal of the European Economic Association. 2011. Vol. 9. P. 177-208.

16 Besley T., Persson T. The Origins of State Capacity: Property Rights, Taxation and Politic. P. 1219-1220. См. также: Dincecco М. Political Transformations and Public Finances: Europe, 1650-1913. Cambridge, 2011.

17 См. Brautigam D. Introduction: taxation and state-building in developing countries // Brautigam D., Fjeldstad O.-H., Moore M. Taxation and State-Building in Developing Countries. P. 1-33.

18 Brewer J. The Sinews of Power.

19 Впрочем, сама оправданность такого прямолинейного понимания работы Тилли спорна.

20 См., напр.: Centeno M.A. Blood and Debt: War and the Nation-State in Latin America. University Park, 2002; Thies C.G. War, Rivalry, and State Building in Latin America// American Journal of Political Science. 2005. Vol. 49. P. 451-465; Thies C.G. State Building, Interstate and Intrastate Rivalry: A Study of Post Colonial Developing Country Extractive Efforts, 1975-2000 // International Studies Quarterly. 2004. Vol. 48. Is. 1. P. 53-72; Taylor B.D., Botea R. Tilly Tally: War-Making and State-Making in the Contemporary Third World// International Studies Review. 2008. Vol. 10. P. 27-56; Dincecco M., Federico G., Vindigni A. Warfare, Taxation, and Political Change: Evidence from the Italian Risorgimento// Journal of Economic History. 2011. Vol. 71, № 4.

21 Dincecco M., Federico G., Vindigni A. Warfare, Taxation, and Political Change. P. 909.

22 Gunn S., Grummitt D., Cools H. War and the State in Early Modern Europe: Widening the Debate// War in History. 2008. Vol. 15. P. 371-388.

23 Thompson I.A.A. War and Government in Habsburg Spain, 1560-1620. London, 1976. P. 291.

24 Tilly C. Coercion, Capital, and European States. Nexon D. "War Made the State and the State Made War", Duck of Minerva // http://www.whiteoliphaunt.com/duckofminerva/2013/06/war-made-the-state-and-the-state- made-war.html#ret202

25 Tin-bor Hui V. War and State Formation in Ancient China and Early Modern Europe. New York, 2005.

26 Karaman K. K., Pamuk §. Different Paths to the Modern State in Europe: The Interaction Between Warfare, Economic Structure, and Political Regime// American Political Science Review. 2013. Vol. 107. P. 603-626.

27 Velychenko S. The Size of the Imperial Russian Bureaucracy and Army in Comparative Perspective// Jahrbucher fur Geschichte Osteuropas. Neue Folge, 2001. Bd. 49. H. 3. P. 346-362.

28 Karaman K., Pamuk S. Different Paths to the Modern State in Europe.

29 См. Анисимов Е В. Россия без Петра: 1725-1740. СПб., 1994.

30 Анисимов Е.В. Податная реформа.

31 См. Анисимов Е.В. Податная реформа. С. 135, passim; Wirtschafter E.K. Social Identity in Imperial Russia. DeKalb, 1997; Миронов Б.Н. Социальная история России периода империи (XVIII — начало XX вв.): генезис личности, демократической семьи, гражданского общества и правового государства. СПб., 1999, С. 367-368 и далее;

32 Там же. С. 278.

33 Захаров В.Н., Петров Ю.А., Шацилло М.К. Указ. соч. С. 127-128.

34 Анисимов Е.В. Податная реформа. С. 232.

35 РГАДА. Ф. 286. Оп. 1. Д. 915; РГВИА. Ф. 393. Оп. 4. Д. 7, 11, 12, 215, 216, 221, 223, 227, 229, 233, 234, 236, 238, 240, 242,254, Оп. 5. Д. 19, 22, 74, 78. Ч. 1. 2, 246, 552, 570, 777.

36 См. например: РГАДА. Ф. 248. Оп. 118. Д. 415, 412, 526.

37 См. например, РГАДА. Ф. 248. Д. 7241, информация предоставлена Е.Н. Наседкиным.

38 РГАДА. Ф. 248. Кн. 430, Л. 4-5

39 РГАДА. Ф. 248. Кн. 432. Л. 5

40 РГАДА. Ф. 248. Кн. 432. Л. 583 об.

41 ПСЗ-1. № 18278.

42 Подробнее о категориях «реальных» и «номинальных» недоимок см.: Корчмина Е.С. «Многие миллионы государственной казны в неизвестности находятся»: недоимки по подушной подати 1720-х - 1760-х годов // Российская история. 2013. № 5. С. 77-91.

43 Кабузан В.М, Шепукова Н.М. Табель первой ревизии народонаселения России. (1718— 1727 гг.) // Исторический архив. 1959. № 3.

44 см. Анисимов Е.В. Податная реформа. С. 106; Кабузан В.М, Шепукова Н.М. Табель первой ревизии народонаселения России.

45 См.: Наказ //Сборник императорского русского исторического общества. Т. 115.

46 РГАДА. Ф. 248. Кн. 432. Л. 580.

47 РГАДА. Ф. 248. Кн. 432. Л. 583 об.

48 РГВИА Ф. 23. Оп. 1. Д. 546. Л. 1-об. - 2 об. Благодарим Е.Н. Наседкина за указание на обнаруженный документ.

49 ПСЗ-1. № 11548.

50 Расчет произведен по: Переписи населения России итоговые материалы подворных переписей и ревизий населения России (1646 - 1858). М., 1972, выпуск 3.

51 Подробнее см.: Корчмина Е.С. Миллионы государственной казны.

52 Захаров В.Н., Петров Ю.А., Шацилло М.К. Указ. соч. С. 96. См. также: Gatrell P. Op. cit. P. 200.

53 Киселев М.А. Казенные металлургические заводы и прямые налоги на Урале в первой половине 18 в.: пути государственного строительства в России раннего Нового времени (в печати).

54 Миронов Б.Н. Влияние революции цен в России XVIII века на ее экономическое и социально-политическое развитие // История СССР. 1991. № 1. С. 94. По некоторым оценкам, уровень налогового бремени даже снизился: Kahan A. The Costs of "Westernization" in Russia: The Gentry and the Economy in the Eighteenth Century // Slavic Review. 1966. Vol. 25. № 1. P. 52 - 53

55 Корчмина Е.С., Маркевич А.М. Подушная подать и становление государства раннего Нового времени (Случай Переславль-Рязанской провинции). Work in progress.

Просмотров: 26399

Источник: Федюкин И.И., Корчмина Е.С. Собираемость подушной подати в середине XVIII в.: к вопросу об эффективности государственного аппарата в России в исторической перспективе // Экономическая история. Ежегодник. 2031. М.: РОССПЭН, 2014. С. 89-127

statehistory.ru в ЖЖ: