Структура и динамика биржевого индекса дореволюционной России: анализ рынка акций ведущих промышленных компаний

----

К началу XX в. Петербургская биржа становится одной из наиболее крупных фондовых бирж Европы, уступая по объему котирующихся ценностей лишь Лондонской, Парижской и Берлинской биржам. Укреплению ее статуса способствовало утверждение императором Николаем II в 1900 г. законопроекта об образовании Фондового отдела Петербургской биржи. К 1913 г. через эту (центральную для российского фондового рынка) биржу мобилизовывались средства для инвестиций в основной капитал почти 200 крупных промышленных предприятий России. Как отмечалось в 1916 г. в «Банковой энциклопедии», в России начала XX в. биржа стала «центром хозяйственной жизни, а не придатком ее... Рост акционерной формы и крупного производства сделал невозможным расширение существующих предприятий и создание новых вне и без биржи»1. В другом издании, «Коммерческой энциклопедии», подчеркивалось, что «в конце концов именно благодаря бирже устанавливается оценка бумаг по их действительным достоинствам»2.

Естественно, что именно биржевые индексы (формируемые на основе курсов цен акций ведущих компаний) рассматриваются обычно в качестве основных индикаторов («барометров») экономической конъюнктуры. Активное использование биржевых (или фондовых) индексов началось в XX в., однако на ведущих биржах мира индексы начали подсчитываться уже в конце XIX в. Так, знаменитый американский биржевой индекс Доу-Джонса, оценивающий динамику курсов акций крупнейших промышленных компаний (Dow Jones Industrial Average), с известий об изменениях которого и сегодня начинаются ежедневные выпуски новостей бизнеса, ведет свою историю с 1896 г.

В дореволюционной России по разным причинам подобные индексы не рассчитывались. Данная работа является первой попыткой создать биржевой индекс, подобный индексу Доу-Джонса, используя котировки акций ведущих российских предприятий конца XIX — начала XX в.3 В значительной степени эта работа стала возможной благодаря базе данных, содержащей систематизированные данные о котировках акций российских акционерных компаний на Петербургской бирже (единственной в России бирже европейского значения). Эта база была составлена в 2002 г. Международным центром финансовых исследований при Йельском университете4. В дополнение к котировкам были использованы балансы предприятий, публиковавшиеся в «Ежегоднике Министерства финансов».

Следует отметить, что пристальный интерес к российской промышленной и финансовой статистике начала XX в. был вызван значительным объемом размещенных в стране зарубежных инвестиций. По мнению П. Грегори, российская промышленная статистика по объему и детальности превосходила в определенных аспектах соответствующие публикации в других странах5.

Акционерные промышленные компании и петербургский фондовый рынок в конце XIX — начале XX в.

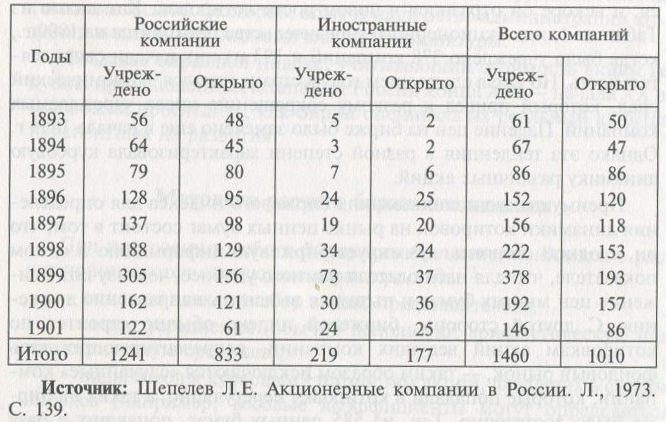

Таблица 1. Акционерное учредительство в России, 1893—1901 гг.

Вторая половина 90-х гг. XIX в. была периодом бурного роста российской промышленности. Доминирующей в это время стала акционерная форма организации крупных предприятий. Отдельные предприниматели уже не обладали, как правило, капиталом в том размере, который требовался для организации промышленного производства в крупных масштабах. Несмотря на ограничения российского акционерного законодательства, сдерживавшие появление новых компаний6, по подсчетам Л.E. Шепелева, с 1893 по 1901 гг. в России было учреждено 1460 акционерных компаний, 1014 из которых начали свою деятельность7. В Таблице 1 приводятся данные о динамике акционерного учредительства в эти годы. Количество учрежденных компаний особенно впечатляет в сравнении с предыдущими периодами. Так, в 1874—1881 гг. было учреждено 256 компаний, в 1882-1892 гг. - 383, а в 1893-1901 гг. - 1460. Даже за последующие после периода бурного грюндерства 9 лет (1902—1910 гг.) было зарегистрировано меньшее количество акционерных компаний — 10818.

Кроме экономического подъема, росту акционерного учредительства также способствовало наличие свободных фондов на российском денежном рынке. С одной стороны, конвертация государственного долга в 1890—1894 гг. на более низкий процент побудила многих держателей этих бумаг искать более прибыльные вложения в других ценных бумагах. С другой стороны, введение золотого стандарта в 1897 г. привлекло в страну значительное «количество иностранных предпринимателей, которых ранее отпугивала нестабильность русского кредитного рубля9. К этому следует добавить, что российские коммерческие банки, особенно в Петербурге, значительно увеличили онкольные операции10, которые повысили уровень ликвидности на денежном рынке. Все это, естественно, привело к буму на Петербургской бирже. Уже в 1895 г. раздавались голоса о «зловредной спекуляции» и «биржевой вакханалии», а в бюджетном докладе царю в 1896 г. министр финансов С.Ю. Витте отмечал, что биржевое увеличение 1895 г. было «одним из первых в ряду отрицательных явлений в русской экономической жизни»11. Если серьезные биржевые колебания не были чем-то новым в странах Западной Европы, особенно в Англии и Франции, то в истории России, пожалуй, впервые размеры биржевой спекуляции достигли размеров, привлекавших серьезное внимание правительства и общественности.

Несмотря на падение цен акций на Петербургской бирже во второй половине 1895 г., промышленный подъем в стране продолжался, и вскоре он отразился в новом росте котировок. Как видно из Таблицы 1, пик акционерного учредительства приходится на 1899 г., когда было учреждено 378 компаний и 193 из них начали свою деятельность. Но уже в следующем году в стране начался экономический спад, который привел к резкому сокращению числа учреждаемых компаний. Падение цен на бирже было замечено еще в начале 1899 г. Однако эта тенденция в разной степени характеризовала курсовую динамику различных акций.

Преимущество использования биржевого индекса для определения динамики котировок на рынке ценных бумаг состоит в том, что он, с одной стороны, суммирует биржевую информацию в одном показателе, что для наблюдателя намного удобнее, чем изучать движение цен многих бумаг и пытаться выяснить направление движения. С другой стороны, биржевой индекс обычно строится по котировкам акций ведущих компаний, репрезентирующих весь фондовый рынок, — таким образом исключаются «случайные» компании, которые попадали в котировку нерегулярно, а таких на бирже было достаточно. Так, из 585 ценных бумаг, попавших в базу данных котировок на Петербургской бирже с января 1865 г. по июль 1914 г., 246 (т. е. 42%) бумаг отмечены в источниках меньше 12 раз за эти полвека, а 42 вообще появлялись лишь однажды.

Интерес к динамике котировок определяется еще и тем, что цены акций на бирже отражают общее отношение «инвестирующей публики» к реальной стоимости капиталов соответствующих компаний. Т. е., покупая акции по определенной цене, акционеры предполагают получение прибыли в будущем, а эта прибыль зависит от перспектив развития соответствующей компании. Если репутация компании повышалась, то, естественно, цена ее акций росла. Если же перспективы компании, по крайней мере в глазах биржевой публики, были не очень радужными, то цена акций понижалась. Конечно, спекуляция со стороны постоянных, а зачастую и случайных игроков на бирже имела существенное влияние на процессы биржевого ценообразования. Цены могли резко двигаться то в одну, то в другую сторону, в зависимости от «понижающей» или «повышающей» игры биржевых дельцов. Для многих завсегдатаев биржи вложение средств в акции было сродни азартной игре и не имело прямого отношения к экономическим перспективам конкретных предприятий. Размеры потенциальных доходов на бирже были довольно значительными, а соблазн их получить — слишком большим, — примеры не самого этического поведения некоторых биржевых участников наглядно описаны и современниками, и исследователями этого периода в наше время12. Однако в долгосрочной перспективе цены акций отражали действие фундаментальных (экономических) факторов, опыт и мастерство администрации компаний и динамику экономической конъюнктуры.

Создавая биржевой индекс, учитывающий стоимость акций ведущих промышленных компаний России конца XIX — начала XX в., мы можем проследить, как биржа оценивала их реальный капитал, перспективы их развития.

Методика расчета биржевого индекса

При построении любого биржевого (фондового) индекса в расчет принимаются следующие характеристики13:

— список индекса (набор акций-представителей);

— метод усреднения (обычно используют арифметическую или геометрическую среднюю);

— виды весов к курсовым стоимостям акций, входящих в список индекса (например, весовые коэффициенты могут определяться курсовой стоимостью акций или капитализацией компании-эмитента);

— базисное значение индекса (значение индекса в периоде, принятом за начало отсчета);

— статистическая база, на основе которой производится расчет индекса (источник, содержащий регулярные сведения о ценах акций).

Существует также ряд «технических» аспектов, которые должны учитываться при построении биржевых индексов. Так, следует придерживаться определенной методики пересчета значений индекса при изменении набора акций-представителей (список индекса может меняться с ростом капитализации одних компаний и уменьшением других). Номинальная цена той или иной акции могла по решению правления соответствующей акционерной компании скачком изменяться (например, уменьшаться вдвое, как это бывало на фондовом рынке дореволюционной России). Методика расчета индекса должна строиться с учетом этих и других особенностей биржевой динамики.

В данной работе построение фондового индекса Петербургской биржи конца XIX — начала XX в. проводится по методике, близкой к той, которая была положена в основу расчета значений индекса Доу-Джонса в указанный период времени (и которая, в принципе, используется на Нью-Йоркской бирже и сегодня).

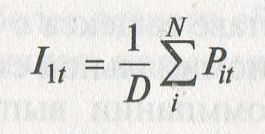

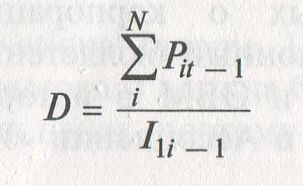

Индекс с ценовым взвешиванием. Индекс I1, рассчитывается как среднее арифметическое из текущих цен включенных в его состав акций. Именно так подсчитываются значения индекса Доу-Джонса14. Недостатком биржевого индекса, основанного на средней цене акций, является непропорциональное влияние изменений цен самых дорогостоящих акций на динамику индекса15. Причем это влияние, вообще говоря, не зависит от экономического положения соответствующего предприятия.

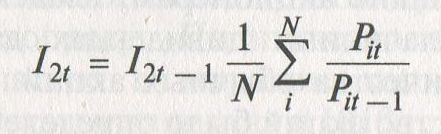

Чтобы избежать искажений такого рода, в инвестиционной практике используют равновзвешенный индекс I2, который основан на той же информации, что и индекс I1, построенный с ценовым взвешиванием.

Равновзвешенный индекс. Этот индекс — I2 — измеряет динамику изменения цен акций в процентном отношении к предыдущему периоду. В начальный момент стоимость каждой акции, включенной в состав индекса, принимается за 100%, и, соответственно, значение индекса принимается за 100. На следующем шаге цена каждой акции вычисляется в процентах от предыдущего значения (например, если цена акции выросла на 10%, то она выражается значением 110), и значение индекса I2 подсчитывается как среднее арифметическое этих процентных показателей. Таким образом, все акции входят в подсчет индекса с равным весом, значения I2 не зависят от цены каждой акции, а определяются ее процентными изменениями16.

При определении состава промышленного индекса Петербургской биржи мы придерживались определенных принципов отбора промышленных акционерных обществ. Поскольку размер активов в значительной степени отражает «вес» предприятий, их роль в соответствующей отрасли, этот показатель был выбран как главный. Используя данные балансов предприятий конца 1890-х гг., опубликованные в выпусках «Ежегодника Министерства финансов», мы решили выбрать те акционерные общества, которые, с одной стороны, имели самые крупные активы, а с другой стороны, регулярно котировали свои бумаги на Петербургской бирже.

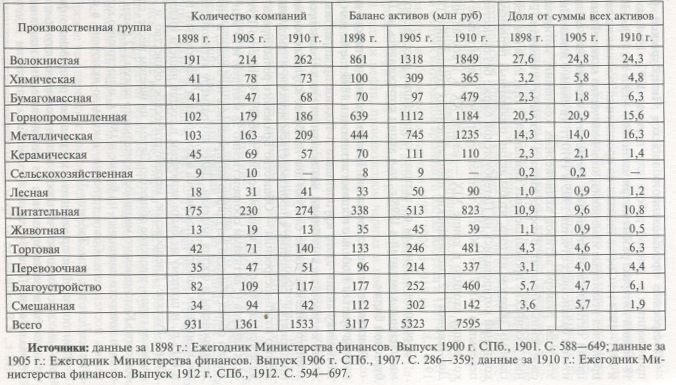

Мы отталкивались от данных выпуска «Ежегодника Министерства финансов» 1900 г., который содержит отчетные балансы 931 акционерного общества за 1898 г. Общий баланс активов всех промышленных предприятий, зафиксированных в «Ежегоднике», исчислялся в 1898 г. 3,1 млрд руб., причем 1,4 млрд руб. из них составляли имущество и 0,7 млрд руб. — разного рода товары и материалы. Для сравнения: чистый национальный продукт России в 1898 г. составлял 10,3 млрд руб.17 В Таблице 2 приводятся данные балансовых отчетов акционерных компаний за 1898, 1905 и 1910 гг., исчисленные по группам производств.

Таблица 2. Активы российских акционерных компаний в 1898, 1905 и 1910 гг.: отраслевая структура.18

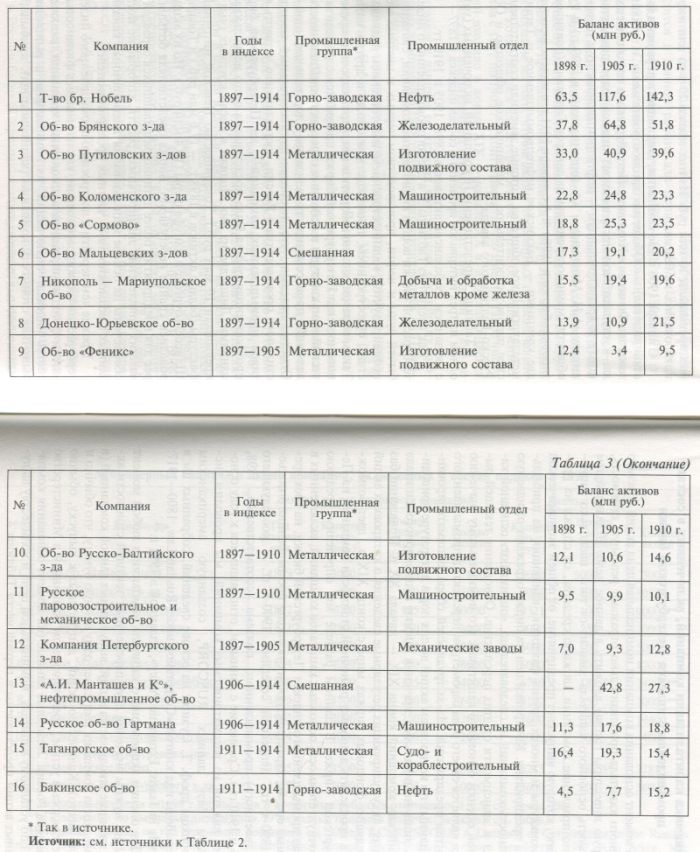

Построение промышленного индекса Петербургской биржи производится в данной работе для периода 1897—1914 гг. Этот 18-летний интервал разбит на три части: 1897—1905 гг., 1906—1910 гг. и 1911—1914 гг. Состав индекса на протяжении указанного периода претерпел некоторые изменения, хотя количество включенных компаний оставалось постоянным. Пересмотр списка был сделан по итогам балансовых отчетов 1905 и 1910 гг. (в связи с изменениями в эти годы размера активов акционерных компаний, котировавших свои ценные бумаги). В состав индекса каждый год входили 12 крупных российских промышленных компаний19. При этом мы исходили главным образом из того, чтобы акции отобранных первоначально компаний котировались на Петербургской бирже без существенных перерывов с 1897 по 1905 г. Стоит отметить, что именно такое число компаний входило в конце XIX — начале XX в. в состав индекса Доу-Джонса (12 американских промышленных компаний с 1896 по 1916 г.).

Обратимся к данным об активах крупнейших российских промышленных компаний в 1898 г., чьи акции котировались на Петербургской бирже.

Возглавляет список компаний Товарищество нефтяного производства братьев Нобель с общими активами в 1898 г. в 63 млн руб.20 Поскольку акции этого крупнейшего в России предприятия регулярно котировались на бирже, мы включили его в состав промышленного индекса. Далее следуют два наиболее крупных российских предприятия, связанные с производством металла и продукции тяжелого машиностроения — Общество Брянского рельсопрокатного, железоделательного и механического завода и Общество Путиловских заводов (с активами соответственно 38 млн руб. и 33 млн руб.). Акции обоих обществ регулярно котировались на бирже, и они также включены в состав индекса. Далее по размеру активов следуют две компании, которые появились в котировках значительно позже, в 1913 г., и поэтому не были включены в состав нашего индекса — Южно-Русское Днепровское металлургическое общество и Богословское горно-заводское общество. Затем, на шестом месте, следует общество Коломенского машиностроительного завода (22,8 млн руб.), бумаги которого появились на бирже в 1895 г. и постоянно котировались после этого. Соответственно, оно было включено в состав индекса21, и т. д. (см. Таблицу 3).

При построении промышленного индекса российского фондового рынка необходимо учитывать, что далеко не все крупные предприятия были акционерными и не все акционерные компании котировались на Петербургской бирже. Так, по итогам отчетов за 1898 г., в России было 67 промышленных компаний, активы которых превышали 10 млн руб. Из них только 29 в то или иное время котировались на бирже.

С января 1906 г. две компании, входившие в первоначальный состав индекса, — Общество вагоностроительных и механических заводов «Феникс» и Компания Петербургского металлического завода — уступают свои места в списке индекса более динамично растущим в то время компаниям — нефтепромышленному и торговому обществу «А.И. Манташев и К°» (организовано в 1899 г.) и Русскому обществу машиностроительных заводов Гартмана (появилось в котировках биржи в 1898 г.). А с января 1911 г. в индекс включены еще две компании — Бакинское нефтепромышленное и Таганрогское металлургическое общества, которые заменили соответственно Русское паровозостроительное и механическое общество и Общество Русско-Балтийского завода22.

В Таблице 3 представлены 16 компаний, включенных (хотя бы на одном из трех интервалов времени) в состав индекса в 1897—1914 гг., с указанием их балансов активов в 1898, 1905 и 1910 гг.

Таблица 3. Акционерные компании, включенные в состав промышленного индекса Петербургской биржи, 1897-1914 гг.

Как следует из Таблицы 3, в состав промышленного индекса Петербургской биржи вошли акционерные компании, связанные с добычей руды и нефти, производством черных и цветных металлов, нефтепродуктов, машиностроением, изготовлением подвижного состава, судостроением, производством стекла и других материалов. Таким образом, можно говорить о том, что построение промышленного индекса Петербургской биржи проводится с учетом экономической конъюнктуры в основных отраслях промышленности, определявших процессы индустриализации в дореволюционной России. Отметим отдельно, что, несмотря на значительный масштаб текстильного производства в России, составлявшего четверть всех активов промышленных компаний23, на Петербургской бирже эта промышленная группа была представлена всего несколькими компаниями. Лишь две из них входили в число крупных (чьи активы превышали 10 млн руб.): Товарищество Невской ниточной мануфактуры (баланс активов в 1898 г. — 17,6 млн руб.) и Товарищество Шлиссельбургской мануфактуры (10,4 млн руб.). Но их акции котировались крайне нерегулярно. Биржа представляла больший интерес для предприятий более активно развивавшихся отраслей, требовавших привлечения значительных средств, которые не могли быть обеспечены на основе использования традиционных каналов, связанных с возможностями частных предпринимателей.

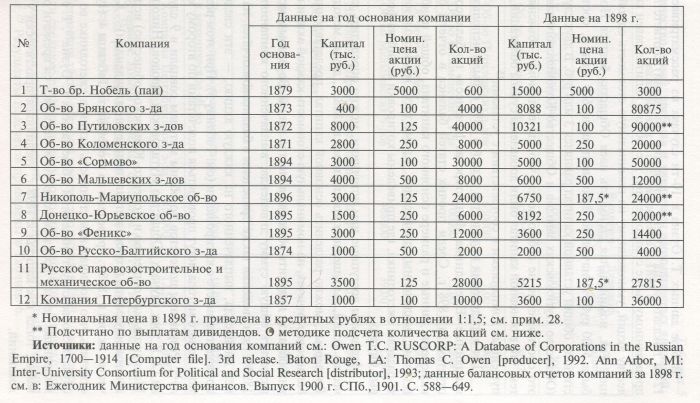

Прежде чем перейти к построению промышленного индекса Петербургской биржи, рассмотрим, как изменялись финансовые показатели функционирования акционерных компаний, включенных в состав индекса: число акций, их номинальная и рыночная цены, рыночная стоимость компании (капитализация), прибыль, размер выплачиваемых дивидендов.

Динамика капитализации компаний, включенных в состав промышленного индекса Петербургской биржи

В момент основания компании номинальная цена акций и размер уставного капитала приблизительно отражают реальную стоимость, которую инвесторы готовы вложить в данное дело. В дальнейшем стоимость основного капитала зависит от того, насколько рационально правление компании вложило средства, от спроса на продукцию, которую выпускает предприятие, от общей экономической конъюнктуры и многих других факторов, влияющих на прибыльность предприятия. Котировки цен на бирже отражают ожидаемую доходность компаний и, следовательно, «оценивают» основной капитал в зависимости от этих перспектив. Отношение текущей рыночной оценки основного капитала к его номинальному значению также является своего рода барометром перспектив промышленного развития предприятий. Из-за трудностей сбора систематизированных данных по котировкам акций до сих пор в литературе приводились лишь номинальные значения оценки акционерного капитала российских компаний конца XIX — начала XX в. Появление баз данных, аккумулирующих регулярные сведения о котировках акций на ведущих фондовых биржах мира с конца XIX в., дает возможность проследить динамику рыночной стоимости компаний на Петербургской бирже. В данном разделе мы определим среднюю рыночную стоимость основных капиталов компаний, включенных в состав промышленного индекса Петербургской биржи, на трех временных срезах, характеризующих периоды промышленного подъема 1890-х гг., депрессии середины 1900-х гг. и последующего (предвоенного) промышленного подъема (соответственно, 1898, 1905 и 1910 гг.). Сравнение с данными, относящимися к году основания каждой из рассматриваемых компаний, мы проводим, используя базу данных RUSCORP, созданную американским историком проф. Т. Оуэном на основе сведений, собранных им в ходе работы над книгой «Corporation under Russian Law, 1800—1917: A Study in Tsarist Economic Policy», изданной в 1991 г.24

Для оценки акционерного капитала компании в любой момент времени нужны значения двух переменных: текущей стоимости акции на бирже и количества акций, выпущенных данной компанией (в случае, когда компания выпускает одну ценную бумагу, что обычно и имело место). Количество акций, допущенных к выпуску, обычно определялось в уставе, представляемом компанией в Министерство финансов России. Исходные данные (на момент основания компаний) по уставному капиталу, номинальной цене и количеству выпущенных акций

Таблица 4. Акционерный капитал и акции компаний, включённых в состав индекса в 1898 г.

В базе данных Т. Оуэна в 10-ти случаях из рассматриваемых 12-ти показатели (на момент основания компаний) соответствуют приведенному выше соотношению, т. е. общий капитал равен количеству акций, умноженному на номинальную стоимость одной акции. Так, номинальная стоимость паев Общества братьев Нобель была 5000 руб. Изначально было выпущено 600 паев и, соответственно, общий уставной капитал равнялся 3 млн руб. В двух случаях (Общество Путиловских заводов и Общество Коломенского завода) это соотношение не соблюдается, что, по-видимому, объясняется тем, что в основной капитал были добавлены суммы облигаций, выпущенных компаниями в соответствии с уставами25.

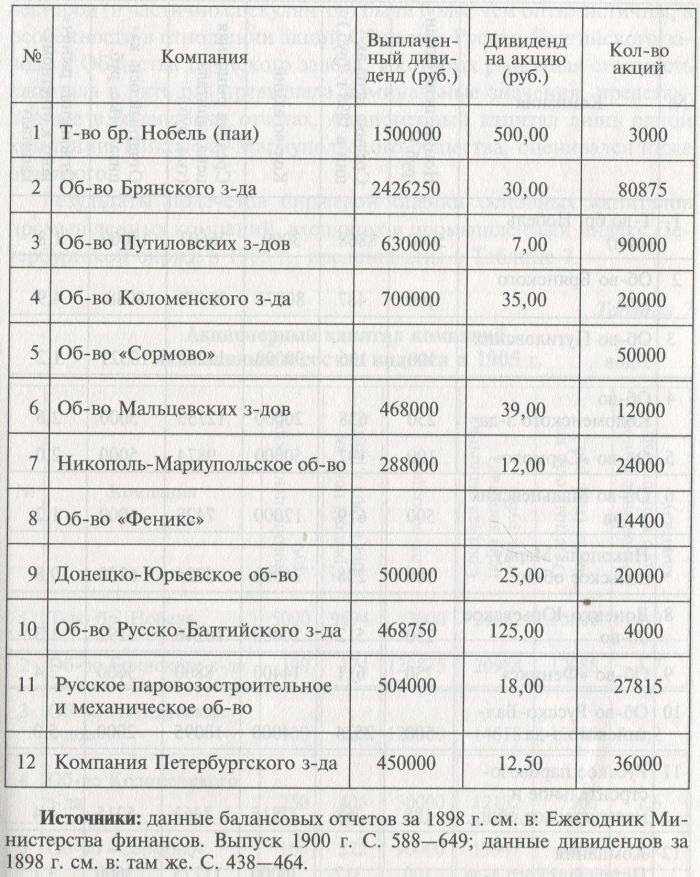

Для определения количества акций в 1898 г. были использованы данные «Ежегодника Министерства финансов» по балансовым отчетам за 1898 г. Среди прочих статей баланса в отчеты были включены данные о размере основного капитала, общей прибыли и сумме выплаченных дивидендов. Кроме того, мы использовали те разделы ежегодника, где приведены котировки акций на фондовых биржах.

Используя доступные нам источники, можно определить количество акций, выпущенных компаниями в 1898 г., двумя методами. Во-первых, можно разделить основной капитал, представленный в балансовых отчетах, на номинальную стоимость каждой акции и таким образом получить общее количество акций. Во-вторых, можно разделить общую сумму дивиденда, выплаченного компаниями в 1898 г. (эти сведения также приведены в балансовом отчете), на размер дивиденда, выплаченного на каждую акцию, — эти сведения приводятся вместе с котировками (см. Таблицу 5). При этом результаты одного метода могут проверяться подсчетами по второму методу26. Результаты подсчетов по обоим методам совпали в 9 случаях из 12. В трех случаях (Общество Путиловских заводов, Никополь-Мариупольское общество и Донецко-Юрьевское общество) использованы результаты второго метода (подсчет по дивидендам)27. Количество акций в 1898 г. приведено во второй части Таблицы 4. Нужно отметить, что номинальная стоимость акций в ежегоднике во всех случаях соответствует значениям в базе данных Т. Оуэна28. Т. е. номинальные цены у всех компаний не изменились со времени основания, тогда как капитал к 1898 г. увеличился практически у всех компаний.

Таблица 5. Количество акций, прибыли и дивиденды промышленных компаний, включенных в состав индекса в 1898 г.

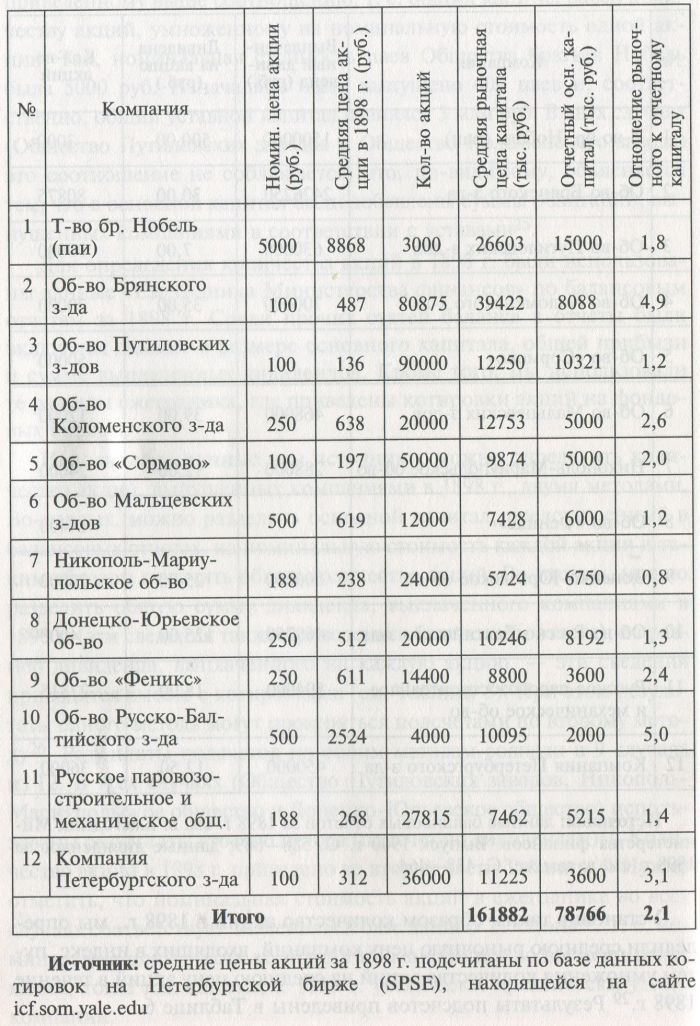

Установив таким образом количество акций в 1898 г., мы определили среднюю рыночную цену компаний, входящих в индекс, путем умножения количества акций на среднюю цену акций в течение 1898 г.29 Результаты подсчетов приведены в Таблице 6.

Акционерный капитал компаний, включенных в состав индекса в 1898 г.

Таблица 6. Акционерный капитал компаний, включенных в состав индекса в 1898 г.

Как следует из Таблицы 6, в среднем в 1898 г. биржевая оценка основного капитала компаний, включенных в состав индекса, больше чем в два раза превышала номинальное значение. Ожидания инвесторов (и частично спекулянтов) были более чем оптимистичны, в особенности в отношении акций Общества Русско-Балтийского завода и Общества Брянского завода, у которых рыночная стоимость капитала в пять раз превышала номинальные значения, представленные в балансовых отчетах. Акционерный капитал лишь одной компании, Никополь-Мариупольского общества, оценивался ниже отчетного.

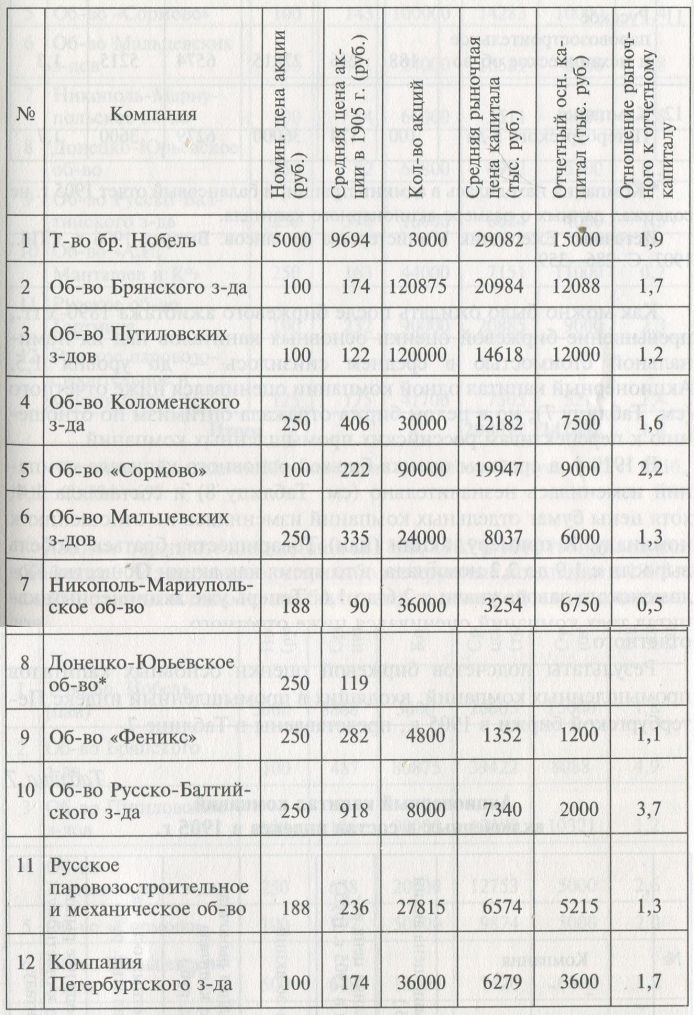

Результаты подсчетов биржевой оценки основных капиталов промышленных компаний, входящих в промышленный индекс Петербургской биржи в 1905 г., представлены в Таблице 7.

Таблица 7. Акционерный капитал компаний, включенных в состав индекса в 1905 г.

Как можно было ожидать после биржевого ажиотажа 1890-х гг., превышение биржевой оценки основных капиталов над их номинальной стоимостью в среднем снизилось — до уровня 1,5. Акционерный капитал одной компании оценивался ниже отчетного (см. Таблицу 7), но в целом биржа отражала оптимизм по отношению к перспективам российских промышленных компаний.

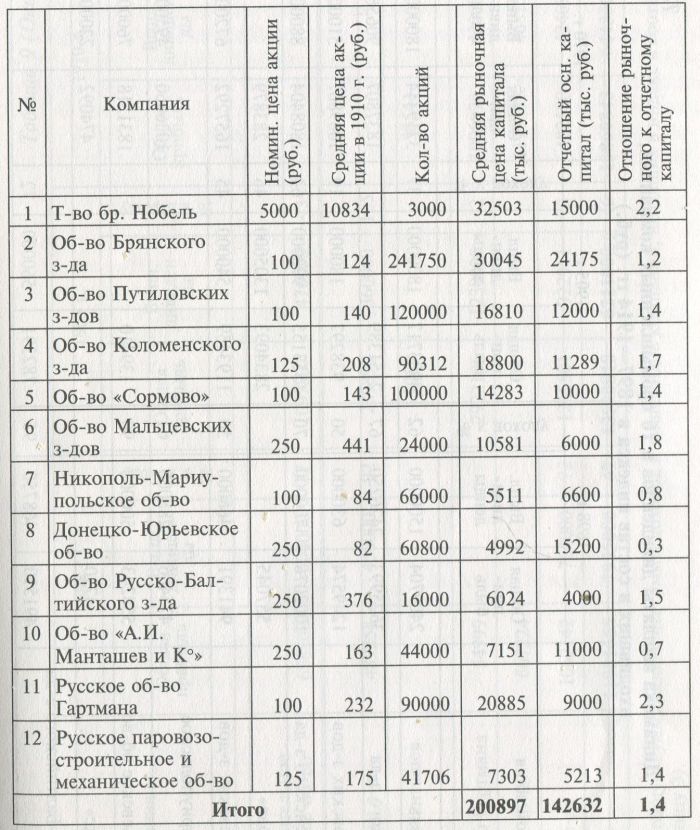

В 1910 г. в среднем оценка биржей основного капитала компаний изменилась незначительно (см. Таблицу 8) и составляла 1,4, хотя цены бумаг отдельных компаний изменились по отношению к номиналу. К примеру, акции (паи) Товарищества братьев Нобель выросли с 1,9 до 2,2 номинала, в то время как акции Общества Коломенского завода упали с 2,6 до 1,6. Теперь уже акционерный капитал трех компаний оценивался ниже отчетного.

Таблица 8. Акционерный капитал компаний, включенных в состав индекса в 1910 г.

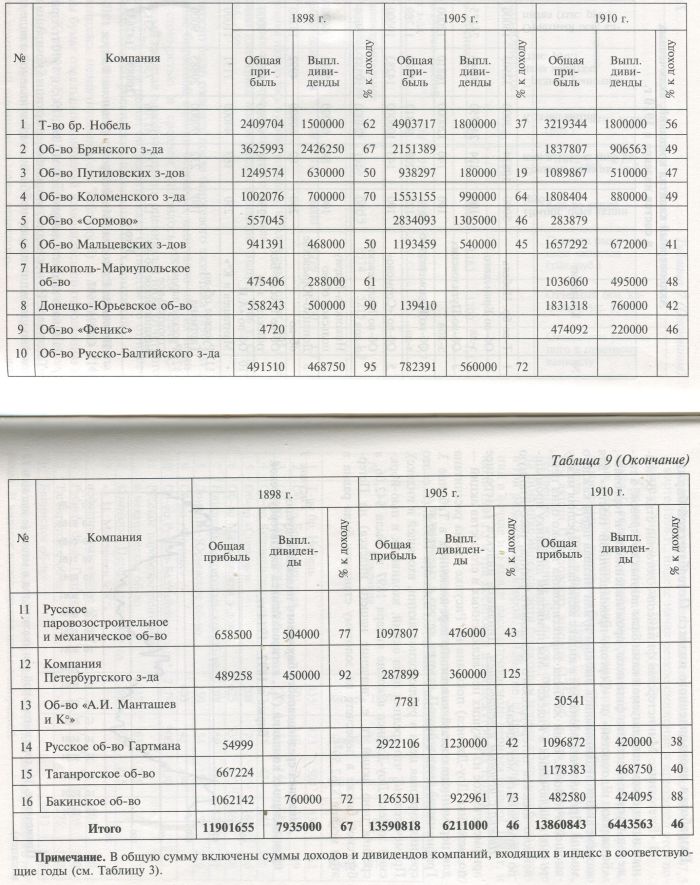

Данные о выплате дивидендов за 1898, 1905 и 1910 гг. приводятся в Таблице 9. Из нее видно, что наиболее крупные компании в 1905 г. заметно уменьшили долю прибыли, выплачиваемой в виде дивидендов.

Таблица 9. Динамика выплаты дивидендов в 16 промышленных компаниях, входивших в состав индекса в 1897—1914 гг. (руб.)

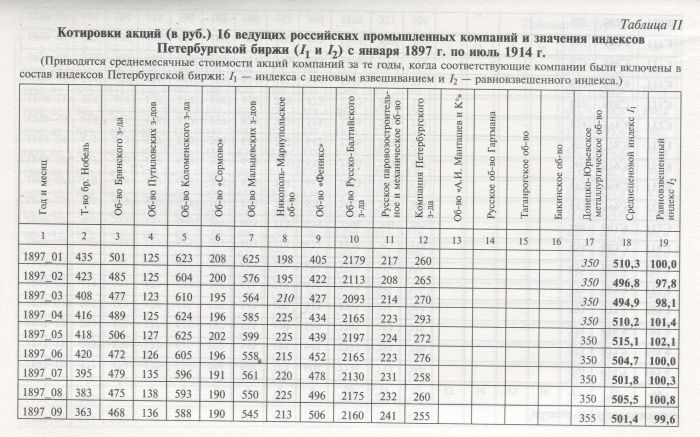

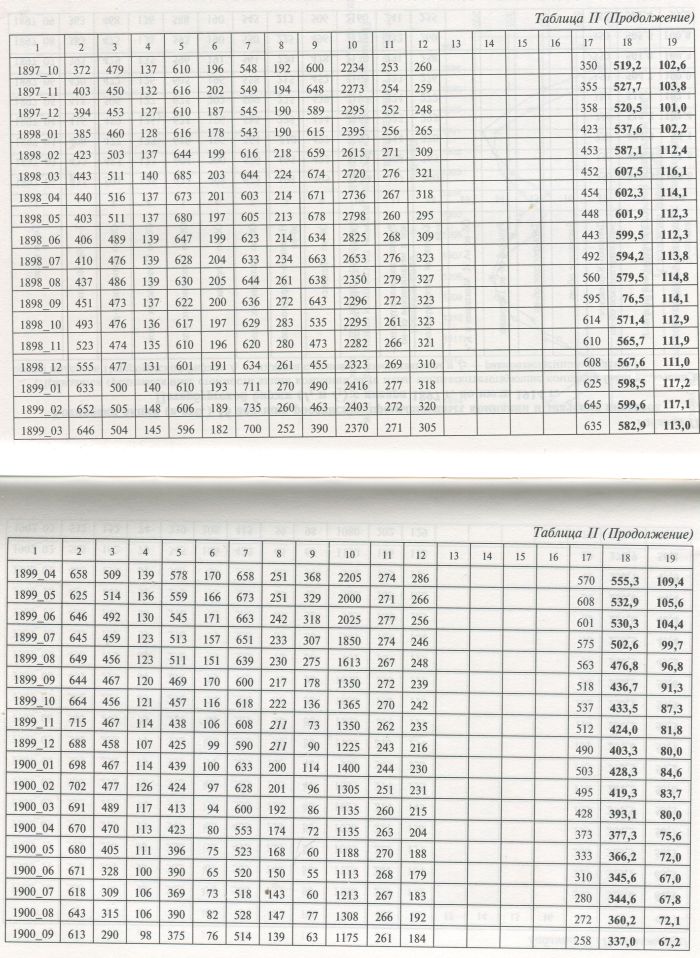

Разработка промышленного индекса Петербургской биржи

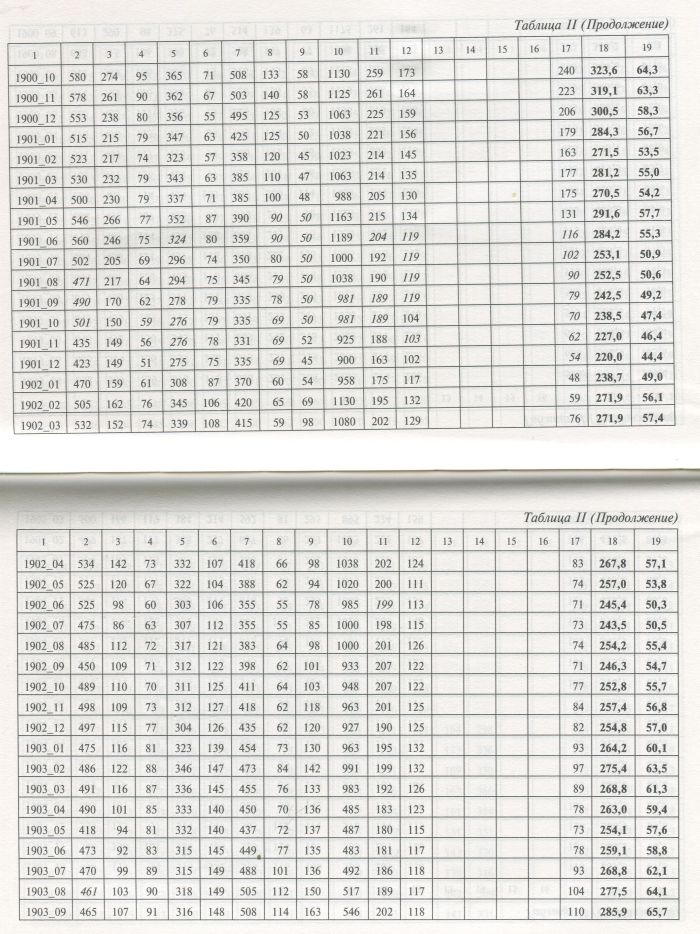

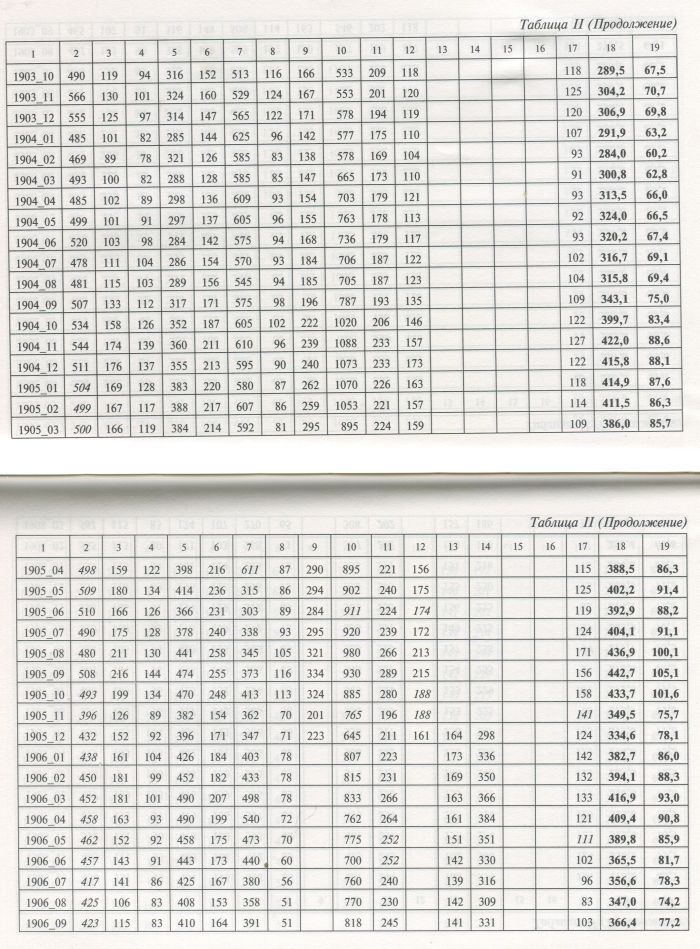

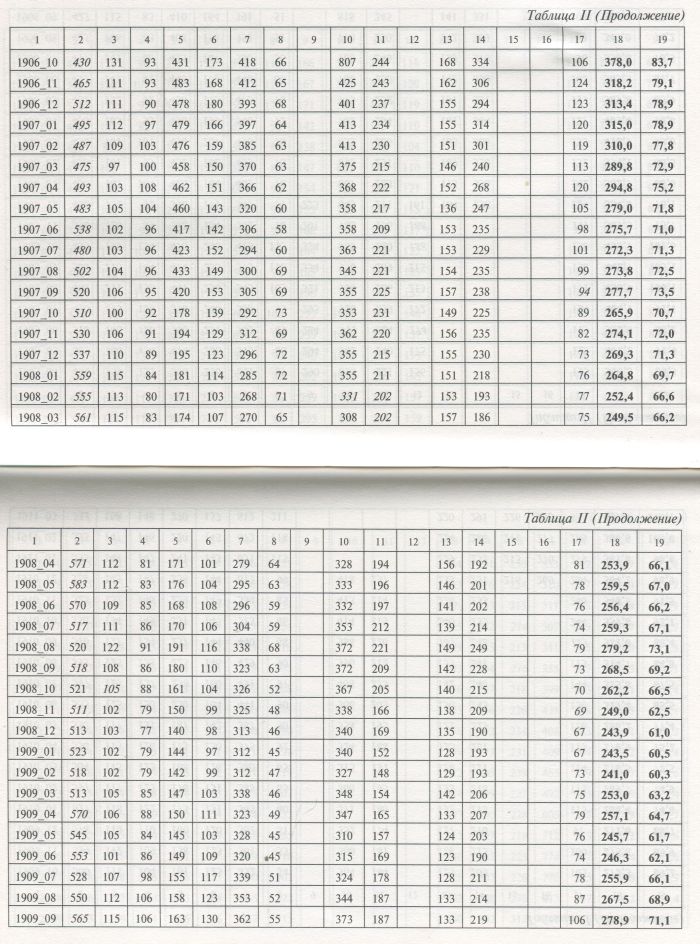

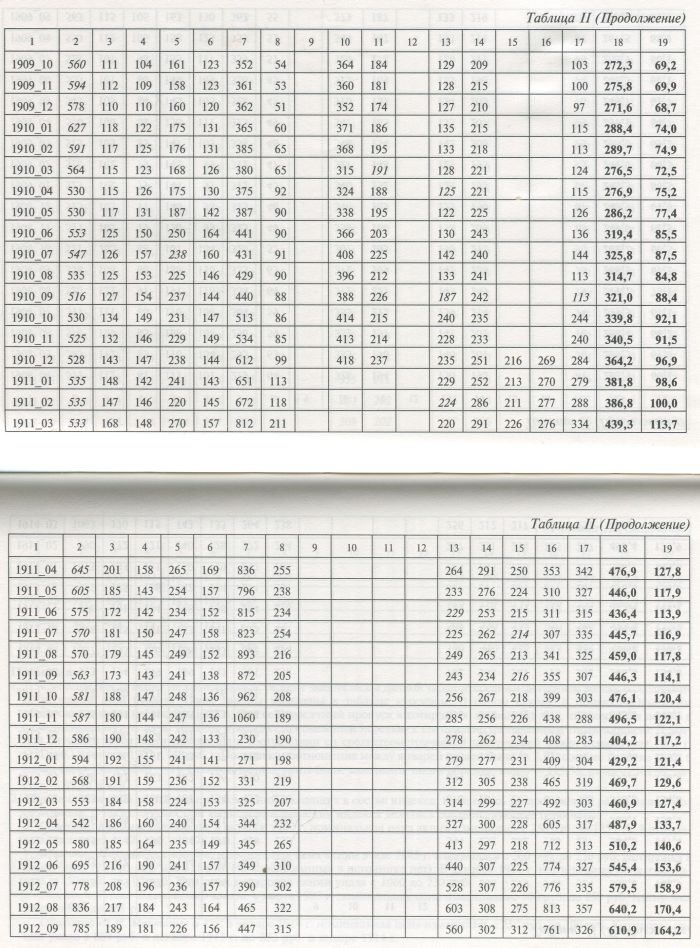

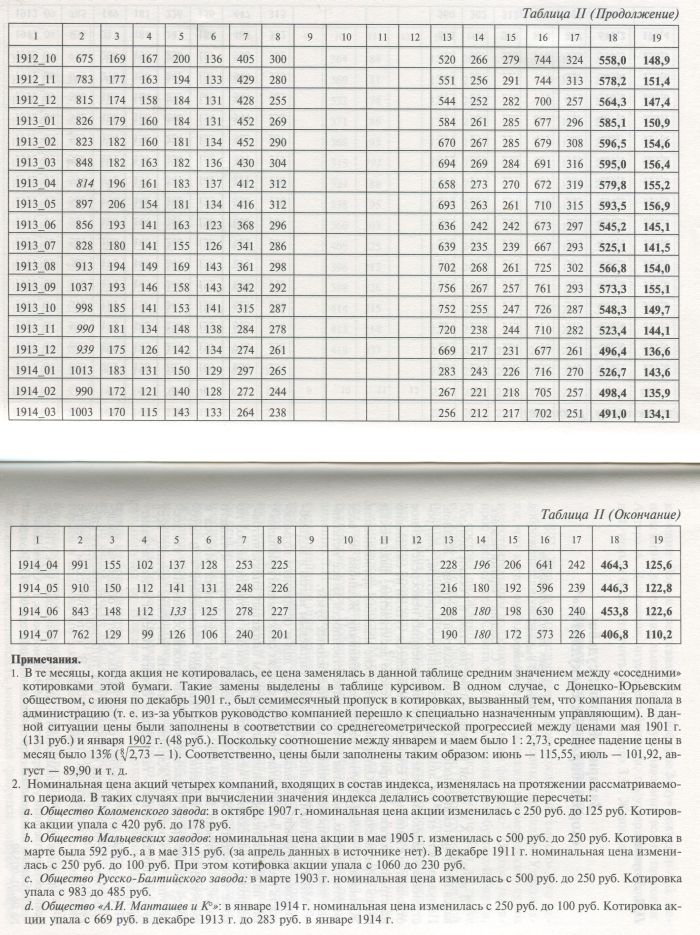

В «Ежегоднике Министерства финансов», который стал основным источником используемой нами базы данных котировок, а также в выпусках «Вестника финансов, промышленности и торговли», «Биржевых ведомостей» и «Торгово-промышленной газеты» для каждой акции публиковались высшая и/или низшая цены каждого месяца. При наличии обеих цен в индекс включалась средняя между высшей и низшей. Если же была зафиксирована только одна цена, то она и включалась в индекс30. Мы приводим динамику промышленного индекса петербургского фондового рынка, рассчитанную по двум разным методикам.

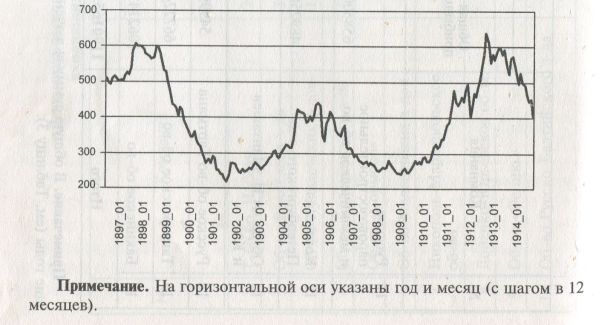

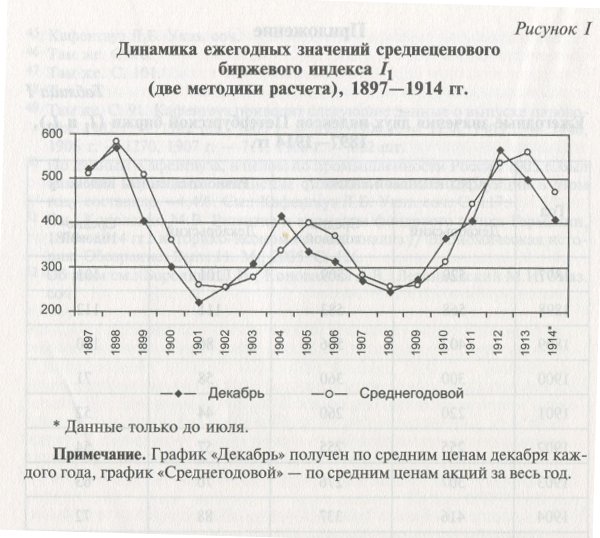

Индекс с ценовым взвешиванием. Динамика индекса (среднее арифметическое из текущих цен включенных в его состав акций — по методике Доу-Джонса) показана на Рисунке 1; она рассчитана для переменного состава компаний, перечисленных в Таблице 3. График начинается с отметки 510,3 (руб.) в январе 1897 г. (т. е. это средняя курсовая цена в рублях одной акции, входящей в индекс). Примечательно, что средняя цена акций, входивших в нью-йоркский индекс Доу-Джонса в конце января 1897 г., была $42,06, а средняя цена акций (т. е. значение нашего индекса) на Петербургской бирже в пересчете по золотому стандарту была равна в этом месяце $262,5931.

Рисунок 1. Динамика среднеценового биржевого индекса ведущих промышленных компаний (I1), котировавшихся на Петербургской бирже в 1897—1914 гг.

Как видно из Рисунка 1, поднявшись до пикового значения 607,5 в марте 1898 г., индекс начал резкое снижение и преодолел этот показатель лишь в августе 1912 г. (640,2).

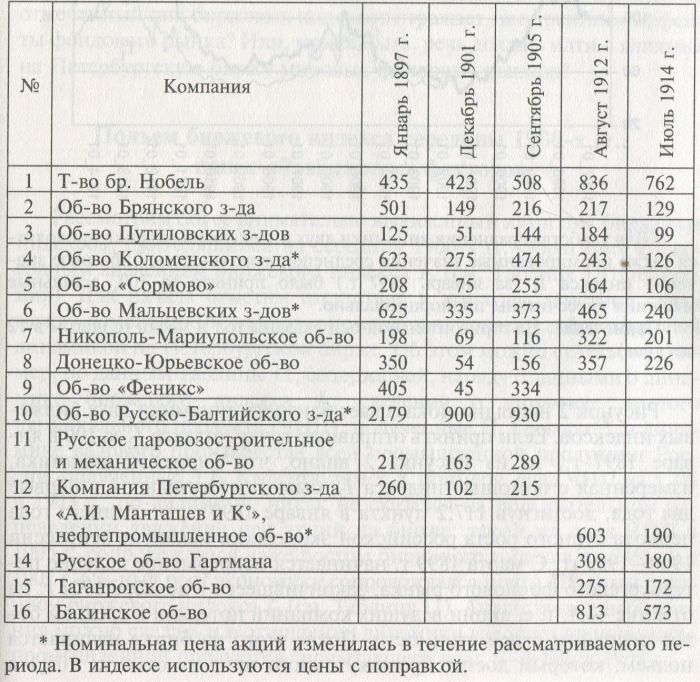

Как уже отмечалось, недостатком среднеценового биржевого индекса I1 является непропорциональное влияние изменений цен самых дорогостоящих акций на динамику индекса. В построенном нами индексе таковыми были акции Общества Русско-Балтийского завода (2179 руб. в январе 1897 г.), которые стоили в 17 раз больше, чем акции Путиловских заводов (125 руб. в том же месяце), и, естественно, изменения цен на них отражались существенно сильнее на динамике индекса, хотя по активам первая компания была почти в три раза меньше второй. В Таблице 10 приведены котировки акций в начале и в конце рассматриваемого периода (январь 1897 г. и июль 1914 г.) и три котировки в промежуточных точках32.

Таблица 10. Динамика средних цен акций компаний, включенных в состав индекса Петербургской биржи

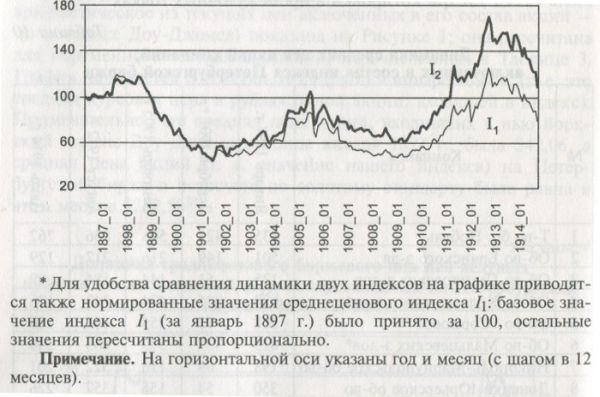

Таблица показывает, что падения в цене акций общества Русско-Балтийского завода, даже с поправкой на дробление акций33, больше всего отразились на понижении значений биржевого индекса. Чтобы избежать искажений такого рода, мы построили равновзвешенный индекс. Этот индекс (I2) измеряет динамику изменения цен акций в процентном отношении к предыдущему периоду. На Рисунке 2 показана его динамика, которая, на наш взгляд, хорошо отражает динамику котировок на бирже в целом.

Рисунок 2. Динамика равновзвешенного биржевого индекса ведущих промышленных компаний (I2), котировавшихся на Петербургской бирже в 1897—1914 гг.*

Рисунок 2 наглядно показывает близость динамики двух биржевых индексов. Если принять отправную точку индекса I2 за 100 в январе 1897 г., то из Рисунка 2 видно, что биржевая динамика, измеренная с помощью индекса I2, была положительной в первые два года, достигнув 117,2 пункта в январе 1899 г., последнего года периода бурного роста российской экономики накануне депрессии 1900—1903 гг. С марта 1899 г. начинается непрерывное падение петербургского фондового рынка, закончившееся в декабре 1901 г. на отметке 44,4, т. е. акции ведущих компаний потеряли в среднем более половины своей стоимости. После этого на бирже начинается подъем, который достиг промежуточного пика на отметке 105,1 в сентябре 1905 г., т. е. почти через 8 лет биржевой индекс I2 практически вернулся к исходной точке. Примечательно, что на фоне русско-японской войны и революции 1905 г. индекс продолжал расти34. И это посреди «застойного десятилетия» российской экономики 1900-х гг. (так называл этот период М.И. Туган-Барановский).

Интерпретация курсовой динамики Петербургской биржи, представленной на рисунках 1 и 2, — предмет отдельного исследования. В данной статье отметим лишь, что оба индекса показывают схожие тенденции в развитии экономической конъюнктуры, с тем лишь различием, что равновзвешенный индекс I2 дает более высокие значения в годы предвоенного экономического подъема. Существенно, что оба индекса дают также промежуточный пик (сравнимый по величине с одним из указанных выше пиков) в период 1905—1906 гг. Означает ли это, что мы традиционно недооценивали процессы в реальном секторе экономики России в эти годы (включающие русско-японскую войну, создававшую повышенный спрос на продукцию ряда ведущих отраслей российской промышленности) или что отмеченный пик биржевых индексов отражает «внутренние» эффекты фондового рынка? Или, может быть, речь должна идти о влиянии на Петербургскую биржу мировых фондовых рынков?

Подъем биржевого индекса середины 1900-х гг.: поиск объясняющих факторов

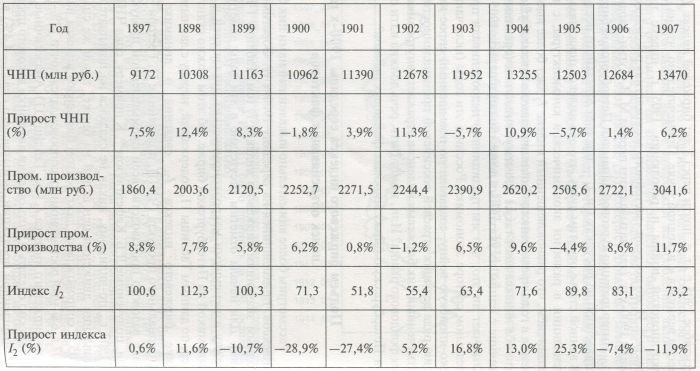

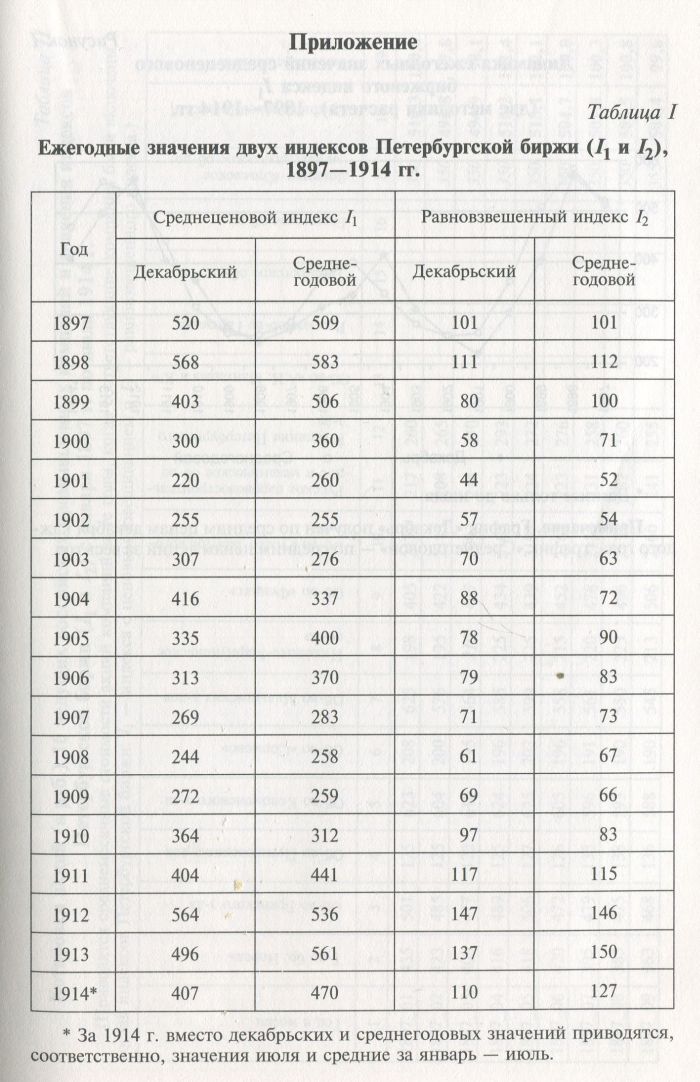

Рассмотрим более внимательно выявленный нами пик биржевых индексов, приходящийся на середину 1900-х гг. Обратимся к ежегодным значениям биржевого индекса I2 (см. Таблицу I Приложения). Для начала отметим отсутствие в эти годы заметной связи между изменениями макроэкономических показателей и курсовой динамикой на Петербургской бирже. Об этом можно судить, например, по данным Таблицы 11, содержащей, наряду с данными о динамике биржевого индекса I2, сведения о динамике чистого национального продукта (ЧНП), полученные П. Грегори35, и динамике валового производства всей промышленной продукции России, полученные Л.Б. Кафенгаузом36. К примеру, спад ЧНП на 5,7% в 1903 г., по-видимому, никак не сказался на повышательном направлении движения цен акций на бирже; такой же спад ЧНП в 1905 г. сопровождался даже ростом биржевого индекса на 24%. А в 1907 г. 6%-ный рост экономики сопровождался почти 12%-ным падением биржевого индекса I2 (см. Таблицу 11). Аналогичные наблюдения можно сделать и в отношении динамики валового производства промышленной продукции, испытавшего спад (—4,4%) в 1905 г.

Таблица 11. Динамика чистого национального продукта (ЧНП), валовой стоимости промышленного производства России и равновзвешенного биржевого индекса I2 в 1897-1907 гг.

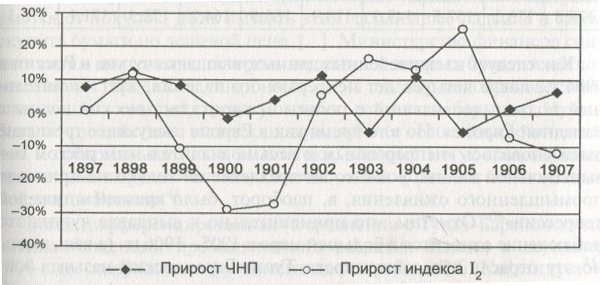

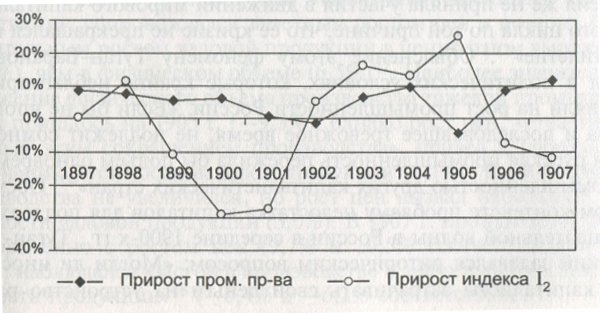

Отмеченные наблюдения наглядно отражены на рисунках 3 и 4. Так, динамика ежегодных приростов ЧНП и биржевого индекса (Рисунок 3) имеет одинаковые тенденции в конце 1890-х — начале 1900-х гг., но после 1902 г. эти показатели изменяются в противофазе — вплоть до 1907 г. включительно. Та же закономерность прослеживается и на графиках Рисунка 4, показывающих, что с 1903 г. увеличение ежегодного прироста промышленного производства сопровождается уменьшением прироста биржевого индекса (и наоборот). Очевидно, биржевые курсы ведущих промышленных компаний в середине 1900-х гг. вели себя несогласованно с российскими макроэкономическими показателями.

Рисунок 3. Ежегодные приросты (%) чистого национального продукта (ЧНП) и биржевого индекса I2 в 1897-1907 гг.

Рисунок 4. Ежегодные приросты (%) стоимости промышленного производства и биржевого индекса I2 в 1897-1907 гг.

В этой связи представляет интерес обращение к авторитетным оценкам динамики промышленного развития России в первом десятилетии XX в., с акцентом на процессы середины 1900-х гг.

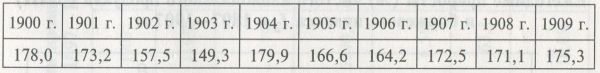

Обсуждая «мировую депрессию», которая охватила в 1901—1903 гг. весь капиталистический мир, М.И. Туган-Барановский отмечал, что в 1905 г. наступил «новый фазис подъема», достигающий своего апогея в 1907 г.37 Что касается России, писал Туган-Барановский, то она «осталась совершенно в стороне от мирового движения капиталистического цикла: промышленное оживление 1905—1907 гг. нас ни малейшим образом не коснулось»38. Это заключение автор иллюстрировал данными о выплавке чугуна в России в 1900—1909 гг. (в млн пуд.)39:

Как следует из приведенных данных, выплавка чугуна в России в 1904 г., после четырех лет непрерывного падения, дает значительный подъем, «совпавший с подъемом капиталистической волны в Западной Европе». Но в то время как в Европе следующее трехлетие ознаменовалось «непрерывным и весьма значительным ростом повышательной волны, у нас то же трехлетие не только не принесло промышленного оживления, а, наоборот, было временем тяжелой депрессии»40. Отметим, что применительно к выплавке чугуна это наблюдение относится в большей мере к 1905—1906 гг. (а ведь именно эту отрасль промышленности Туган-Барановский называл «самой характерной для фазисов промышленного цикла»).

Сравнивая циклы промышленного развития России и зарубежных стран, Туган-Барановский отмечал, что за первое десятилетие XX в. мировая капиталистическая промышленность пережила уже два кризиса, разделенные между собой промышленным подъемом. «Россия же не приняла участия в движении мирового капиталистического цикла по той причине, что ее кризис не прекращался целое десятилетие»41. Объяснение этому феномену Туган-Барановский видел в политических условиях, которые крайне неблагоприятно повлияли на рост промышленности России. «Если бы не японская война и последовавшее тревожное время, не подлежит сомнению, что и русская промышленность пережила бы подъем одновременно с промышленностью других капиталистических стран»42. Обсуждая в этом контексте проблему недостатка капиталов для поддержания повышательной волны в России в середине 1900-х гг., Туган-Барановский задавался риторическим вопросом: «Могли ли иностранные капиталисты затрачивать свои деньги на устройство разных предприятий в России, когда даже те скудные капиталы, которыми мы располагаем, стали уходить за границу, что, несомненно, имело место в разгар революции?»43

Отметим тревогу, которую выразило Министерство финансов в связи с падением на Петербургской бирже курсов ценных бумаг, вызванным началом русско-японской войны. «Вестник финансов, промышленности и торговли» в № 5 за 1904 г. поместил материал «От Министерства финансов», в котором, в частности, отмечалось: «Какое разумное основание может оправдывать сильное понижение акций разных металлургических предприятий, которые, как известно, с наступлением военных событий нередко получают заказы, увеличивающие их производительность и доходность. [...] Падение курсов является здесь прямым результатом растерянности держателей бумаг, поощряемой спекулянтами, которые умышленно воздерживаются от покупок, дабы вызвать этим дальнейшее падение и затем скупить бумаги по дешевой цене. [...] Министерство финансов считает своим долгом предостеречь держателей ценных бумаг от легкомысленных продаж в ущерб себе и на пользу недобросовестной спекуляции, сеющей тревогу, чтобы извлекать барыши. Нужно больше спокойствия, выдержки, нужно более сознательное отношение к событиям на Дальнем Востоке, которые могут создать лишь временные затруднения, но, конечно, не поколеблют экономической мощи России»44.

Более дифференцированная (в сравнении с Туган-Барановским) оценка тенденций промышленного развития России в середине 1900-х гг. содержится в фундаментальной работе Л.Б. Кафенгауза45. Оценивая динамику развития тяжелой промышленности России в 1900—1908 гг. («период кризиса и депрессий»46), Кафенгауз отмечал, что в 1903 г. рынок «несколько оправляется от последствий кризиса» и производство средств производства обнаруживает рост как в физическом (4,7%), так и в ценностном (5,1%) выражении. В 1904 г. подъем производства, «вызванный военными обстоятельствами», сопровождался заметным ростом цен и поэтому более значительным ростом валовой продукции в ценностном выражении (13,3%), чем в физическом объеме (6,5%)47. Наиболее значительное понижение физического объема производства тяжелой промышленности пришлось на 1905 г. (—9,3%), однако рост цен, «отчасти вызванный этим сокращением производства», привел к небольшому увеличению стоимости валовой продукции (1,1%). В 1906 г. объем производства не увеличился, но рост цен вызвал небольшой рост стоимости валовой продукции (3,0%). В 1907 г. производство росло одновременно с ростом цен (9,7% и 10,5% соответственно), а в 1908 г. наблюдался «застой в производстве и значительное снижение Ценности продукции»48 (—0,4% и —6,2% соответственно).

Однако по некоторым важным категориям продукции механических и машиностроительных заводов динамика производства была иной. Л.Б. Кафенгауз отмечал, что падение выпуска паровозов в 1903 г. сменилось в 1904—1906 гг. ростом их производства «под влиянием потребностей, связанных с воинскими перевозками», но, «как только эти военные заказы были выполнены, паровозостроение резко падает»49. Однако эти наблюдения не отменяют того факта, что наиболее значительное понижение индекса физического объема производства тяжелой промышленности пришлось, как уже отмечалось, на 1905 г. — весьма успешный по уровню котировок на Петербургской бирже50.

Возможно, появление промежуточного пика середины 1900-х гг. в динамике российского биржевого индекса отражает влияние мировых фондовых рынков, действовавших в условиях экономического подъема, имевшего место в западных странах в эти годы?

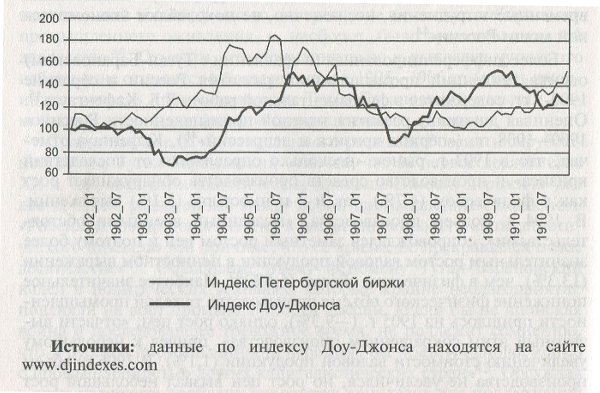

Рисунок 5. Сравнение индексов Петербургской биржи (I1) и Доу-Джонса,

1902-1910 гг.

Обратимся к Рисунку 5, на котором представлена динамика индекса Доу-Джонса (Нью-Йоркская фондовая биржа) и Петербургского биржевого индекса I1 (введенного нами «русского аналога» индекса Доу-Джонса) для периода 1902—1910 гг. Для удобства сравнения их значения даются в нормированном виде (оба индекса в январе 1902 г. принимаются равными 100).

Как следует из Рисунка 5, нью-йоркский индекс в 1904 г. начинает подъем, отражающий наступление повышательной фазы промышленного цикла; этот подъем длится в течение двух лет, после чего наступает спад 1907—1908 гг. Интересно, что динамику того же типа (рост в 1903—1906 гг.) показывает и немецкий биржевой индекс («Historischer Marktindex»)51 (см. Рисунок 6). Эти наблюдения дают основания для выдвижения гипотезы о том, что главными факторами подъема петербургского биржевого индекса в годы, последовавшие за кризисом начала 1900-х гг., были влияние мировых фондовых рынков и, возможно, спекулятивные процессы (эндогенный фактор)52. Проверка сформулированной гипотезы — предмет следующего этапа нашего исследования.

Рисунок 6. Сравнение промышленных индексов бирж Англии, Франции, Германии, США и России, 1897—1914 гг.

Источники: США: Cowles / Standard and Poor's Composite index. См.: Standard and Poor's, Security Price Index Record, New York: Standard and Poor's, 1996;

Англия: Smith K.C. and Home G.F. An Index Number of Secirties, 1886—1914. London and Cambridge Economic Service Special Memorandum No 37, (July 1867 — December 1906), Banker's Magazine (January 1907 — July 1914);

Франция: Marcel Lenoir. Le mouvement des courses des values mobilieres

francaises depuis 1856 // Bulletin de la Statistique Generale de la France, (9)

Octobre 1919: 65-92;

Германия: Donner O. Die Kursbildung am Aktienmarkt, Vierteljahreshefte zur

Konjunkturforshung (Berlin: Institut fur Konjunkturforshung). Sonderheft 36. 1934.

*

Бородкин Леонид Иосифович — доктор исторических наук (Исторический факультет МГУ им. М.В. Ломоносова), Перельман Грегори — преподаватель Университета штата Калифорния (Сан-Франциско, США).

Авторы данной работы признательны участникам Международной конференции «Индустриальное наследие» (Саранск, июнь 2005 г.) и семинара Центра экономической истории при Историческом факультете МГУ за полезные обсуждения и конструктивные советы.

1 Банковая энциклопедия. Т. II. Киев, 1916. С. 234. Цит. по: Шепелев Л.E. Акционерные компании в России. Л., 1973. С. 237.

2 Коммерческая энциклопедия М. Ротшильда / Под ред. С.С. Григорьева. Т. III. СПб., 1900. С. 326.

3 Предварительные результаты нашего исследования были кратко доложены на Международной научной конференции «Индустриальное наследие» (Саранск, июнь 2005 г.). См.: Бородкин Л.И., Перельман Г. «Барометр» экономической конъюнктуры дореволюционной России: о разработке «русского индекса Доу-Джоунса» // Индустриальное наследие: Сб. трудов Международной научной конференции. Саранск, 2005. С. 145—162. Отметим, что в настоящей статье мы провели уточнение данных, на основе которых рассчитываются значения промышленного индекса Петербургской биржи.

4 Подробное описание этой базы данных см. в: Перельман Г. Котировки акций на С.-Петербургской бирже в 1865—1914 гг. // Экономическая история: Обозрение. Вып. 11. М., 2005.

5 Gregory P.R. Before Command. An Economic History of Russia from Emancipation to the First Five-Year Plan. Princeton University Press, 1994. P. 16.

6 В России, в отличие от других европейских стран, действовала разрешительная система учредительства, когда лично царь (а с 1890-х гг. — министр финансов) разрешал учреждение акционерных компаний. Более благосклонная к предпринимателям регистрационная система учредительства, несмотря на многочисленные предложения, так и не была принята в царской России. См. об этом: Шепелев Л.E. Указ. соч.

7 См.: Шепелев Л.E. Указ. соч. С. 139.

8 Там же. С. 92-93, 225.

9 В надежности России как должника зарубежные инвесторы, по-видимому, не сомневались. Спустя два десятилетия, в декабре 1917 г., авторы лондонского «Ежемесячного справочника инвестора» не могли себе представить, что Россия откажется выплачивать свои долги: «Вопрос о том, откажется ли Россия от выплаты своих долгов, вызывает много дискуссий, но это крайне невероятно, что любое ответственное правительство в России выберет такой катастрофический шаг. Мы должны помнить, что в прошлом Россия всегда отвечала по своим обязательствам, даже выплатив нам <Великобритании> по купонам, предъявленным во время Крымской войны». См.: The Investor Monthly Manual. No. 12. Vol. 47. December 1917. P. 643.

10 Онкольное кредитование при определенных условиях использовалось спекулянтами для покупки ценных бумаг в кредит в расчете на рост в цене и ожидаемую прибыль при последующей продаже. По подсчетам И.Ф. Гиндина, по состоянию на январь 1890 г., из общих активов русских коммерческих банков в 1,2 млрд руб. 345 млн руб. (28%) были обеспечены негарантированными ценными бумагами (включая, помимо прочего, акции корпораций). Из этой суммы онкольное кредитование составляли 184 млн руб. См.: Гиндин И.Ф. Русские коммерческие банки. М., 1948. С. 106-107.

11 Цит. по: Лизунов П.В. Санкт-Петербургская биржа и российский рынок ценных бумаг (1703-1917 гг.). СПб., 2004. С. 270.

12 См.: Лизунов П.В. Указ. соч. С. 343—397.

13 См., напр.: Русинов В.Н. Финансовый рынок: Инструменты и методы прогнозирования. М., 2000. С. 40—46; Ляшенко В.И. Фондовые индексы и рейтинги. Донецк, 2003. С. 51—52.

14 Индекс подсчитывается по следующей формуле:

Где Pit — цена акции i в период t, a D первоначально равняется количеству акций в индексе. Если акции одной компании в индексе заменяются на акции другой, то делитель в таких случаях изменяется таким образом, чтобы не влиять на динамику самого индекса. Для этого делитель, подсчитанный с измененным составом, должен быть равен предыдущему значению индекса с первоначальным составом по формуле:

15 Так же как и в нашем биржевом индексе, в современном индексе Доу-Джонса разница в стоимости акций компаний, входящих в состав индекса, оказывает влияние на его изменения. Так, в январе 2005 г. самая «дорогая» акция (из тех, что входят в подсчет индекса Доу-Джонса), выпущенная компанией United Technologies, стоила около $100, а самая «дешевая», выпущенная Hewlett Packard, — около $20. Соответственно, изменения в цене первой влияли на динамику индекса намного больше, чем изменения в цене второй.

16 При построении индекса мы использовали цепную методику, когда все значения котировок сравниваются с предыдущими, а не с базовым. Первоначальное значение индекса принято за 100, а значение в последующие периоды подсчитывается по формуле:

17 См.: Gregory P.R. Russian National Income, 1885—1913. Cambridge University Press, 1982. P. 56.

18 В связи с изменениями структуры статистического учета промышленности в начале XX в., данные таблицы не совсем сопоставимы в динамике.

Так, сельскохозяйственная группа не была приведена отдельно в балансах 1910 г., и отчеты компаний, входивших в нее ранее, были перенесены в другие группы.

19 Напомним, что ценные бумаги иностранных компаний не допускались к котировке на российском фондовом рынке.

20 В 1898 г. (и в течение всего рассматриваемого нами периода) Товарищество бр. Нобель было крупнейшей промышленной российской компанией по величине активов. На бирже котировались паи компании (номинальная цена — 5000 руб.) и акции (номинальная цена — 250 руб.). При расчете значений индекса мы использовали цены акций товарищества, но для тех месяцев, когда акции не котировались, использовались цены паев в отношении 1 к 20.

21 В состав индекса включены только промышленные компании. Не представлены акционерные финансовые компании (коммерческие и земельные банки, страховые компании), транспортные (включая пароходные) и железнодорожные компании.

22 Следует отметить, что в составе индекса с октября 1910 г. акции Донец- ко-Юрьевского общества с номинальной стоимостью 250 руб. были заменены акциями этой же коммпании выпуска 1910 г. с номинальной стоимостью 200 руб. Делитель индекса был изменен таким же образом, как и при замене одних компаний новыми в составе индекса (см. примечание 14).

23 См. данные Табл. 2, отражающие лидирующую позицию отраслей, производящих волокнистые вещества.

24 О базе данных RUSCORP см.: Изместьева Т.Ф., Тихонов А.И. RUSCORP: База данных о корпорациях Российской империи, 1700—1914 // Информационный бюллетень Комиссии по применению математических методов и ЭВМ в исторических исследованиях при Отделении истории РАН и Ассоциации «История и компьютер». 1993. № 8. С. 75-81.

25 Т. Оуэн выделил специальным кодом (2) капитал компаний, в который он включил суммы облигаций, выпущенных компаниями. См.: Owen Т.С. RUSCORP: A Database of Corporations in the Russian Empire, 1700—1914. Louisiana State University, 1992. P. 47.

26 К примеру, основной капитал Общества Коломенского завода составлял 5 млн руб., а нарицательная стоимость каждой акции равнялась 250 руб., т. е. общее количество выпущенных акций было 20000. Тот же результат получается, если разделить сумму дивидендов, выплаченных компанией в 1898 г. (700000 руб.), на дивиденд, выплаченный на каждую акцию (35 руб.).

27 Поскольку основной капитал в балансовых отчетах мог включать не только суммы, принадлежащие акционерам, владеющим обычными акциями, сведения о выплаченных дивидендах дают возможность более точного подсчета количества обычных акций. В то же время для трех компаний, где количество акций было определено по выплатам дивидендов, рыночная цена капитала обычных акций, подсчитанная в нашей работе, может не полностью отражать стоимость всего капитала.

28 В двух случаях номинальные цены акций во время основания компаний были приведены в золотых рублях. Во второй части таблицы они приведены в кредитных рублях в отношении 1,5:1 согласно золотому стандарту, введенному в 1897 г.

29 Средняя цена была определена таким образом: в каждом месяце, в котором акция котировалась, была определена средняя цена за месяц (средняя между высшей и низшей или одна из цен, если только одно значение были приведено в котировках). Затем все средние цены были сложены и поделены на количество месяцев.

30 См. примечания к Таблице II Приложения о пропусках в котировках.

31 Хотя золотой стандарт в России был официально введен в 1897 г., уже с 1896 г. обменный курс был близок к золотому стандарту, по которому 1 доллар был равен 1,9434 руб.

32 Эти точки выбраны следующим образом: декабрь 1901 г. соответствует самому низкому значению индекса за весь период; сентябрь 1905 г. — промежуточному пику 1901—1909 гг., август 1912 г. — самому высокому значению индекса за весь период.

33 Некоторые компании понижали номинальную цену акций с целью их дробления (stock split) для более легкого сбыта на бирже. При этом, если капитал компании не изменялся, новые акции стоили пропорционально меньше.

34 О динамике цен акций трех ведущих российских промышленных компаний в этот период см.: Бородкин Л.И., Коновалова А.В., Левандовский М.И. Дивидендные бумаги на Петербургской бирже в 1900-х гг.: влияние русско-японской войны и первой русской революции // Экономическая история: Ежегодник. 2001. М., 2002. Интересно, что динамика цен акций во всех трех случаях в целом совпадает с динамикой построенных индексов /] и Ij.

35 См.: Gregory P.R. Russian National Income, 1885—1913. Теоретически инфляция (кстати, весьма невысокая) должна была отражаться одинаково и на ценах акций, и на других ценах, поэтому данные в Таблице 11 приводятся в текущих ценах.

36 Кафенгауз Л.Б. Эволюция промышленного производства России. М., 1994. Серия «Памятники экономической мысли». С. 66, 117.

37 Туган-Барановский М.И. Состояние нашей промышленности за десятилетие 1900—1909 гг. и виды на будущее // Избранное. Периодические промышленные кризисы. История английских кризисов. Общая теория кризисов. М., 1997. С. 488. (Этот обзор впервые опубликован в: Современный мир. 1910. № 12.)

38 Там же. С. 489.

39 Там же.

40 Там же.

41 Там же. С. 497.

42 Там же. С. 506. В заключении к своей статье Туган-Барановский еще раз возвращается к этому вопросу: «Политическое положение России помешало ей принять участие в мировом капиталистическом подъеме 1905—1907 гг. Теперь (статья написана в 1910 г. — Л.Б., Г.П.) эта последняя причина перестала действовать, и оживление нашей промышленности совпало с таковым же на Западе» (там же. С. 512).

43 Там же. С. 500.

44 См.: Вестник финансов, промышленности и торговли. 1904. № 5. С. 178.

45 Кафенгауз Л.Б. Указ. соч.

46 Там же. С. 70.

47 Там же. С. 101.

48 Там же.

49 Там же. С. 91. Кафенгауз приводит следующие данные о выпуске паровозов: 1902 г. - 1142 шт., 1903 г. - 893, 1904 г. - 1156, 1905 г. - 1146, 1906 г. - 1270, 1907 г. - 711, 1908 г. - 622 шт.

50 По данным Кафенгауза, в целом по промышленности России 1905 г. был наиболее неудачным: изменение стоимости валовой продукции в этом году составило —4,4%. См.: Кафенгауз Л.Б. Указ. соч. С. 117.

51 См.: Короленко М.В. Развитие и аномалии фондового рынка Германии, 1870—1914 гг.: историко-экономический анализ // Экономическая история: Обозрение. Вып. 11. М., 2005. С. 126.

52 Об этом см.: Бородкин Л.И., Коновалова А.В., Левандовский М.И. Указ. соч.

Приложения

Просмотров: 16006

Источник: Экономическая история. Ежегодник 2006. М.: Росспэн, 2006. С. 171 - 221

statehistory.ru в ЖЖ: